仕入控除税額の計算方法を解説

2020.06.8

消費税の納税額は、「受け取った消費税」から「支払った消費税」を控除して計算します。

このとき控除する額を「仕入控除税額」といいます。

「仕入控除税額」は、支払った消費税の全額を計上できる場合と、そうでない場合があります。

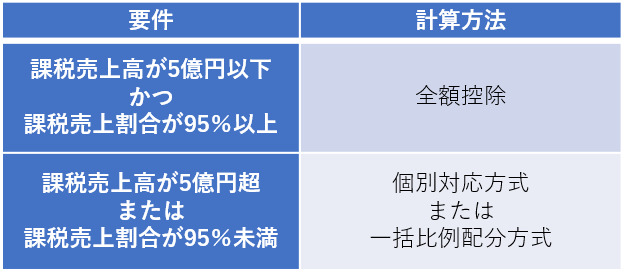

具体的には、その課税期間の「課税売上高」と「課税売上割合」で、課税期間ごとに計算方法を判定します。

仕入控除税額のしくみ

仕入控除税額の計算方法は、その課税期間の「課税売上高」と「課税売上割合」(※)によって、全額控除できるケースと、一部しか控除できないケースに分かれます。

一部しか控除できないケースでは、個別対応方式か一括比例配分方式を選択できます。

要件と計算方法を表にすると、下記のようになります。

課税売上高とは

課税取引の売上高のことです。

勘定科目の「売上」だけを指すのではなく、雑収入なども課税取引であれば含まれます。

課税売上割合とは

課税売上割合とは、次の計算式による割合のことです。

課税売上割合=課税売上高/総売上高(課税売上高+非課税売上高)

分母に非課税売上高があるため、非課税売上高が多い事業者ほど、課税売上割合は低くなります。

なお、輸出による免税売上高がある場合は、それを分母・分子それぞれに加えます。

全額控除ができない理由

上記の図のとおり、「課税売上割合が95%未満」か「課税売上高が5億円を超える」か、いずれか一方にあてはまる事業者は、支払った消費税を全額控除することはできません。

一体、なぜこのような扱いになるのでしょうか。

前述のとおり「課税売上割合」は、「非課税売上」が多い事業者ほど下がります。

「非課税売上」は、事業者が支払った消費税を、次の取引相手に転嫁することができない取引ですので、これが多いと、受け取る消費税は少ないのに支払った消費税は多くなるという状況に陥ります。

この状況で全額控除を認めると、適正な額が納税されず、最終消費者が消費税を負担するという消費税のしくみが崩れてしまいます。

そのため「課税売上割合が95%未満」の事業者は、課税売上に対応する金額だけ控除できるように「個別対応方式」や「一括比例配分方式」という方法を使います。

なお「課税売上高5億円を超える」事業者についてもこの扱いになる理由は、単純に金額が大きいからです。

金額が大きいと、たとえ課税売上割合が99%だとしても、非課税売上高はそれなりに高額なものとなり、転嫁されない消費税もその分大きくなってしまいます。

以上の理由から、「課税売上割合が95%未満」か、「課税売上高が5億円を超える」のいずれか一方にあてはまる課税期間は、全額控除ができず、課税売上に対応する消費税だけを仕入控除税額にします。

仕入控除税額の計算方法

全額控除の場合

支払った消費税すべてが、仕入控除税額になります。

個別対応方式の場合

個別対応方式を行うには、課税仕入を行ったときに支払った消費税額を、下記のア~ウの3つに区分する必要があります。

ア 課税売上にのみ要する課税仕入に係るもの

イ 非課税売上にのみ要する課税仕入に係るもの

ウ 課税売上と非課税売上げに共通して要する課税仕入に係るもの

たとえば不動産業において、店舗や事務所のみとして貸し付ける建物を購入した場合はア、住宅のみとして貸し付けるアパートを購入した場合はイ、兼用の建物であればウというイメージです。

上記のように区分したら、課税期間終了後に下記のように控除額を計算します。

ア・・・全額控除

イ・・・控除しない

ウ・・・課税売上割合の分だけ控除

計算式にすると、下記のようになります。

【仕入控除税額】

ア+(ウ×課税売上割合)

ア~ウの区分を行っていない場合は、この方法を採用することはできません。

一括比例配分方式の場合

下記のように計算します。

【仕入控除税額】

課税仕入に係る消費税額 × 課税売上割合

個別対応方式・一括比例配分方式はどちらを選択すればいい?

個別対応方式、一括比例配分方式は、納税者が有利な方を選択して構いません。

一概にどちらがいいとは言えませんので両方でシミュレーションするとよいでしょう。

考え方としては、課税売上割合が低く、アに区分できる支出がそれなりにあれば、個別対応方式が有利になりますし、逆に、アがほとんどなくイが多い場合は、一括比例配分方式の方が有利になるでしょう。

ただし、一括比例配分方式を選択したときは、2年以上継続して適用しなければなりません。

仕入控除税額の計算方法 まとめ

仕入控除税額の計算方法は、その課税期間の「課税売上高」と「課税売上割合」で、計算方法を判定します。

なお、仕入税額控除を行うには、一定の帳簿や請求書等の保存が必要です。

2019年10月からは「区分記載請求書等保存方式」にしたがって、保存を行わなければ仕入税額控除はできません。

こちらの記事もご覧ください。

【 起業支援 ・節税対策なら名古屋市北区の三宅正一郎税理士事務所にご相談下さい】