圧縮記帳の会計処理(直接減額方式)

2021.04.21

補助金の返還不要が確定しているときの圧縮記帳では、「直接減額方式」と「積立金方式」による会計処理が認められています。

今回は、「直接減額方式」について解説します。

圧縮記帳の会計処理「直接減額方式」とは

直接減額方式とは、「圧縮損」という勘定科目を計上して経費を多く計上し、補助金による増税の影響をなくす方法です。

「積立金方式」よりわかりやすく、会計上の処理と税務上の処理が一致するため、税効果会計を気にする必要がないというメリットがあります。

「圧縮損」に計上できる額(=「圧縮限度額」)は、基本的には固定資産の取得や改良に充てた補助金の額となります。

直接減額方式による会計処理

同じ事業年度に固定資産の取得と補助金の交付があるケース

まずは、同じ事業年度に補助金の交付と固定資産の取得が行われているケースから見ていきましょう。(補助金の交付と固定資産の取得は、どちらが先でも変わりません)

【例:3月決算法人】

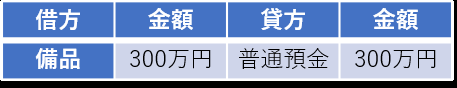

・6月1日に備品300万円(耐用年数4年、定率法)を購入した

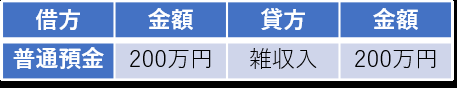

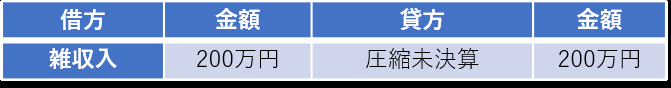

・9月1日に補助金200万円を受け取った

補助金は、収入扱いとなります。勘定科目は「雑収入」以外でも構いません。消費税は不課税となります。

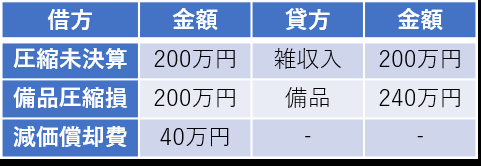

・3月31日決算を迎え、圧縮記帳を行った

圧縮損は、備品の購入に充てた補助金の額である200万円になります。

減価償却費は、備品の未償却残高である100万円に償却率0.400をかけて計算します。

翌事業年度は、未償却残高60万円から減価償却を行います。

事業年度をまたぐケース(固定資産が先)

補助金の交付と固定資産の取得が事業年度をまたぐケースも見ていきましょう。

固定資産の取得が先で、後から補助金をもらうパターンが多いと思いますので、まずはそちらから見ていきます。

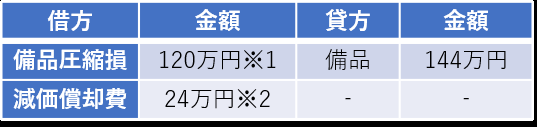

【例:3月決算法人】

・12月1日に備品300万円(耐用年数4年、定率法)を購入した

・3月31日、決算を迎えた

※300万円×0.400=120万円

・翌5月1日に補助金200万円を受け取った

・3月31日、決算を迎えた

※1(300万円-減価償却費120万円)×補助金200万円/取得価額300万円=120万円

※2未償却残高60万円×0.400=24万円

年をまたぐケースでも圧縮記帳は可能です。

ただし、例のように固定資産を先に取得し、補助金が後、という場合は、固定資産の帳簿価額が前期の減価償却によって下がっているため、圧縮損の額の計算に注意が必要です。

(法人税法基本通達10-2-2)

事業年度をまたぐケース(補助金が先)

【例:3月決算法人】

・12月1日に補助金200万円を受け取った

・3月31日、決算を迎えた

「未決算」の勘定科目に振り替えます。

・翌5月1日に備品300万円(耐用年数4年、定率法)を購入した

・3月31日、決算を迎えた

「補助金の返還不要が確定している場合」が対象

冒頭に少し触れましたが、上記の処理ができるのは、圧縮記帳をする決算のタイミングで「補助金の返還不要が確定している場合」です。

「補助金の返還不要が確定している場合」の判断ポイントは、「補助金等に係る予算の執行の適正化に関する法律第15条」によって補助金の額が確定した旨の通知を受けていることになります。(法人税法基本通達10-2-1)

交付を受けた補助金に次のような条項があったとしても、これをもって「返還不要が確定していない」とはなりません。

・交付の条件に違反した場合には返還しなければならないこと

・一定期間内に相当の収益が生じた場合には返還しなければならないこと

なお、もし返還不要が確定していないときに圧縮記帳を適用する場合は、特別勘定(積立金や仮受金等)を用いて経理する、別の方法を使います。

圧縮記帳の会計処理(直接減額方式)記事まとめ

・「補助金の返還不要が確定している場合」は、直接減額方式や積立金方式による会計処理方法がある

・直接減額方式の特徴は「◯◯圧縮損」を計上すること

・同一事業年度内に固定資産の取得と補助金交付があるケースと、事業年度をまたぐケースでは会計処理に違いがある

・事業年度をまたぐケースのうち固定資産の取得が先になるケースでは、圧縮限度額に注意

【 起業支援 ・節税対策なら名古屋市北区の三宅正一郎税理士事務所にご相談下さい】