不動産取得税と住宅の軽減について

2021.10.12

不動産取得税とは

不動産取得税の対象

不動産取得税とは、個人や法人が不動産を取得(購入・交換・贈与など)したときに、都道府県税事務所に納める税金です。

相続で取得した場合は、課税対象になりません。

都道府県に申告が必要

不動産取得税は、都道府県が計算して納税者に通知する、賦課課税方式が採用されています。

しかし、どのような不動産をいつ取得したかについては、納税者から申告します。

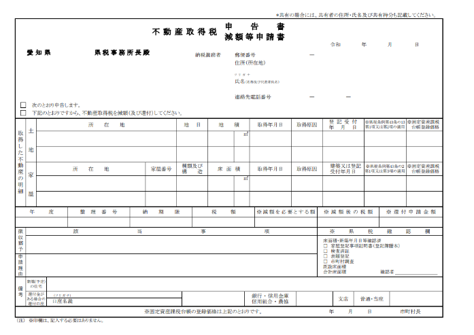

愛知県の場合は、不動産を取得した日から60日以内に、下記の様式で申告することになっています。

(出典)愛知県:不動産取得税申告書

https://www.pref.aichi.jp/soshiki/zeimu/0000041749.html

60日の期限を過ぎても申告書は受け取ってもらえるのですが、できる限り期限内に申告しましょう。

なぜなら、正当な事由がなく申告しなかった場合は過料のペナルティがある(よっぽどの例だと思いますが)ことや、申告することによって適用できる不動産取得税の軽減措置があるからです。

住宅を取得した場合、この軽減措置を利用するかどうかで、税額が大きく変わります。

不動産取得税の通常の計算式

軽減措置の前に、まずは不動産取得税の基本的な計算方法を解説します。

不動産取得税は、下記の方法で、土地・家屋それぞれで計算します。

【計算式】

課税標準額×税率

課税標準額

課税標準額は、基本的に、市町村が固定資産課税台帳に登録している価格になります。

なお、宅地(宅地として評価されている土地)であれば、課税標準額が2分の1になります。(令和6年3月末まで)

税率

原則4%ですが、土地と住宅用家屋は3%になります。(令和6年3月末まで)

不動産取得税の軽減措置(家屋)

一定の要件を満たす住宅用の家屋とその敷地に対する不動産取得税は、申告することによって、家屋・敷地のそれぞれで、税額が軽減されます。

まずは、家屋から解説します。

新築住宅の場合

計算式

(課税標準額-1,200万円)×税率3%

(解説)

課税標準額から1,200万円を控除します。(令和4年3月31日までに認定長期優良住宅を取得した場合は、1,300万円)

共同住宅等の場合は、各独立部分から控除します。

適用要件

床面積が50㎡以上240㎡以下であること(戸建て以外の賃貸用住宅は、「50㎡以上」が「40㎡以上」になります)

個人が取得した中古住宅の場合(耐震基準適合)

計算式

(課税標準額-控除額)×税率3%

(解説)

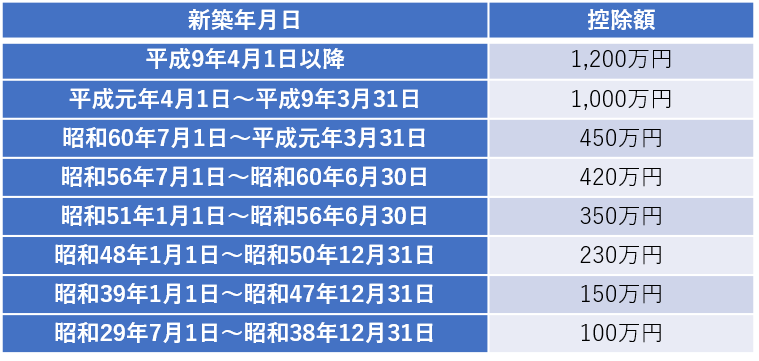

控除額は、新築年月日で変わります。

適用要件

・床面積が50㎡以上240㎡以下であること

・個人が自己居住のために取得したこと(賃貸用は不可)

・新耐震基準を満たす住宅であること(昭和56年12月31日以前の建物であっても、耐震診断によって基準に適合することが証明できるものは対象)

個人が取得した中古住宅の場合(耐震基準不適合)

計算式

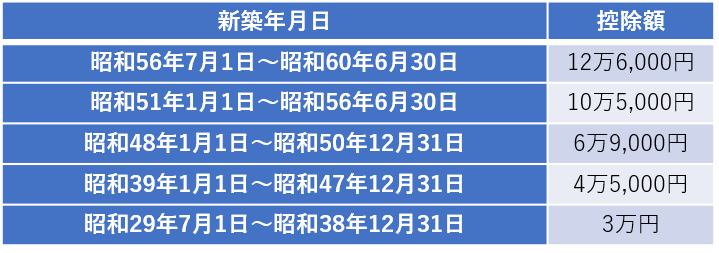

課税標準額×税率3%-税額控除

課税標準からではなく税額から、下記の金額を控除します。

適用要件

・床面積が50㎡以上240㎡以下であること

・平成26年4月1日以後に取得していること

・取得後6か月以内に耐震改修を行い、新耐震基準に適合させること

・改修後で取得後6か月以内に個人の自己居住用とすること(期限についてコロナ特例あり)

土地の場合

上記の住宅(新築住宅・中古住宅)の敷地として取得した土地には、下記の軽減措置が適用されます。

計算式

課税標準額×3%-税額控除

(解説)

税額控除は、次のいずれか高い額になります。

・4万5,000円

・1㎡あたりの土地の価格(※1)×住宅の床面積×2(※2)×3%

(※1)宅地の「2分の1」を適用した後の額から計算します。

(※2)アンダーラインの部分は、「200」が上限になります。

適用要件

上記の住宅(新築住宅・中古住宅)の敷地であることです。

ただし、家屋と土地の取得時期が前後する場合、その期間に制限があります。

【 起業支援 ・節税対策なら名古屋市北区の三宅正一郎税理士事務所にご相談下さい】