【令和4年度税制改正】令和4年~令和7年入居者の住宅ローン控除

2022.05.13

令和4年度税制改正により、住宅ローン控除が、令和4年~令和7年にマイホームに入居した方にも適用されることとなりました。

この記事では、令和4年~令和7年にマイホームに入居される方に向けて、住宅ローン控除の改正点を解説します。

なお、解説する内容は、令和4年度税制改正の内容ですが、令和4年中に入居される方は、令和3年度税制改正で整備された「新型コロナ税特法」による住宅ローン控除の対象になる可能性もあります。

住宅ローン控除の概要

住宅ローン控除とは、住宅ローン等を組んで住宅を取得した人が、「年末のローン残高×控除率」で計算した額を、10年間または13年間にわたって、個人の所得税から控除できる制度です。

また、夫や妻などを住宅ローンの連帯債務者とした場合、双方で取り決めた返済割合に応じて、各人が住宅ローンを申告することもできます。

ただし、「年末のローン残高×控除率」の「年末のローン残高」には限度額があり、それを超えると、「限度額×控除率」で控除額を計算しなければなりません。

令和4年度税制改正における住宅ローン控除の改正点

改正点1:限度額と控除期間の改正

令和4年~令和7年の各年の入居者に適用される限度額と控除期間の組み合わせは、取得した住宅が「新築住宅・未使用住宅・買取再販住宅」なのか「既存住宅」なのかによって変わります。

新築住宅・未使用住宅・買取再販住宅の場合

「新築住宅」とは注文住宅、「未使用住宅」とは建売住宅など建築されてから使用されたことのない住宅が該当します。

「買取再販住宅」とは、登録免許税の特例措置の対象となる買取再販物件のことです。

新築後10年以上経過している住宅や、リフォーム工事費が建物価格の20%又は300万円の小さい方以上である住宅等の要件を満たす必要があります。

下記のリンクで詳しい要件を確認することができます。

(参考)国土交通省:買取再販で扱われる住宅の取得に係る特例措置

https://www.mlit.go.jp/jutakukentiku/house/jutakukentiku_house_tk2_000024.html

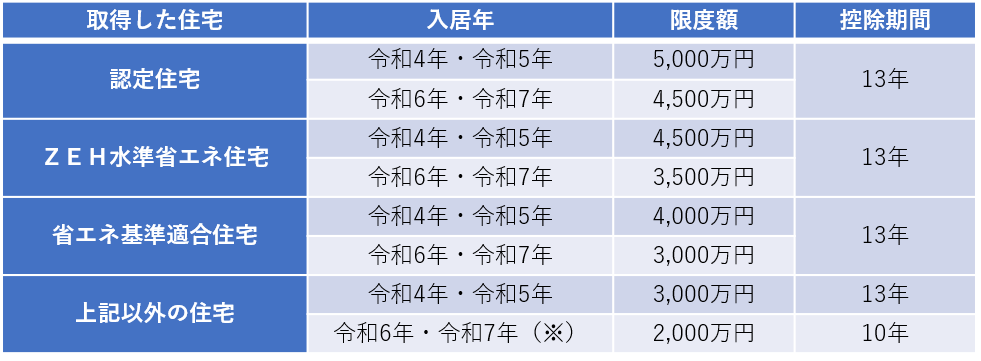

「新築・未使用住宅・買取再販住宅」におけるローン残高の限度額と控除期間の組み合わせは、取得した住宅の性能等に応じて、下記のとおり限度額が変わります。

(※)新築・未使用住宅のうち、令和6年1月1日以降に建築確認を受ける住宅(登記簿上の建築日付が同年6月 30 日以前のものを除く。)または建築確認を受けない住宅で登記簿上の建築日付が令和6年7月1日以降の住宅は、一定の省エネ基準を満たさなければ住宅ローン控除の対象外となります。

既存住宅の取得

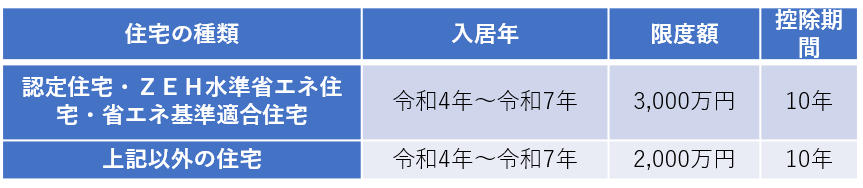

既存住宅とは、建築後使用されたことのある中古住宅のことをいいます。

取得した住宅の性能に応じて、下記のとおり限度額が変わります。

改正点2:控除率1%→0.7%

令和3年中の入居者の控除率は1%でしたが、令和4年から令和7年の入居者の控除率は、「0.7%」に引き下がります。

改正点3:合計所得金額3,000万円→2,000万円

令和3年中の入居者は、個人の合計所得金額が「3,000万円以下」であれば住宅ローン控除を適用することができますが、令和4年から令和7年の入居者は、「2,000万円以下」に引き下がります。

改正点4:床面積40㎡台の住宅にも適用可(新築・未使用住宅のみ)

住宅ローン控除を適用する住宅の床面積は、50㎡以上でなければなりませんが、新築・未使用住宅のうち、令和5年末までに建築確認を受けた住宅の取得であれば、床面積が40㎡台であっても、住宅ローン控除を適用することができます。

ただし、合計所得金額が「1,000万円以下」の年でなければ適用できません。

「新型コロナ税特法」の「特例特別特例取得」の対象要件と混同しないよう注意が必要です。

改正点5:住民税の控除額が最高13.65万円→9.75万円

住宅ローン控除額のうち、所得税から控除しきれなかった額は、住民税からも控除することができます。

ただし、令和4年から令和7年の入居者の控除限度額は、それまでの最高13.65万円から最高9.75万円に引き下がります。(令和5年度の住民税から)

【令和4年度税制改正】令和4年~令和7年入居者の住宅ローン控除 記事まとめ

令和4年から令和7年の入居者には、ローン残高の限度額・控除率・合計所得金額など多くの改正が適用されます。

「入居年」のルールが基準となりますので、情報収集の際は、よく注意してください。

なお、住宅ローン控除を適用するには、住宅ローン控除の基本的な要件を満たさなければなりません。

【主な要件】

・親族等から購入した住宅や借りた金銭でないこと

・新築または取得の日から6か月以内に入居すること

・控除を適用する各年の12月31日まで引き続き居住すること

・控除を適用する各年において、必要書類を添付した確定申告を行うこと(2年目以降は年末調整でも可)

など

【 起業支援 ・節税対策なら名古屋市北区の三宅正一郎税理士事務所にご相談下さい】