インボイス保存不要!「少額特例」の5つの必要条件と活用方法・注意点を解説

2023.10.4

「少額特例」とは、令和5年度税制改正で新設されたインボイス制度の特例の一つです。

インボイス制度によって慌ただしくルールが変わっていく中、この特例は企業に何かを強制するものではなく、企業の事務負担を軽減できるものとなっています。

この記事では、少額特例の5つの要件、少額特例の活用方法、少額特例の注意点を解説します。

少額特例の概要

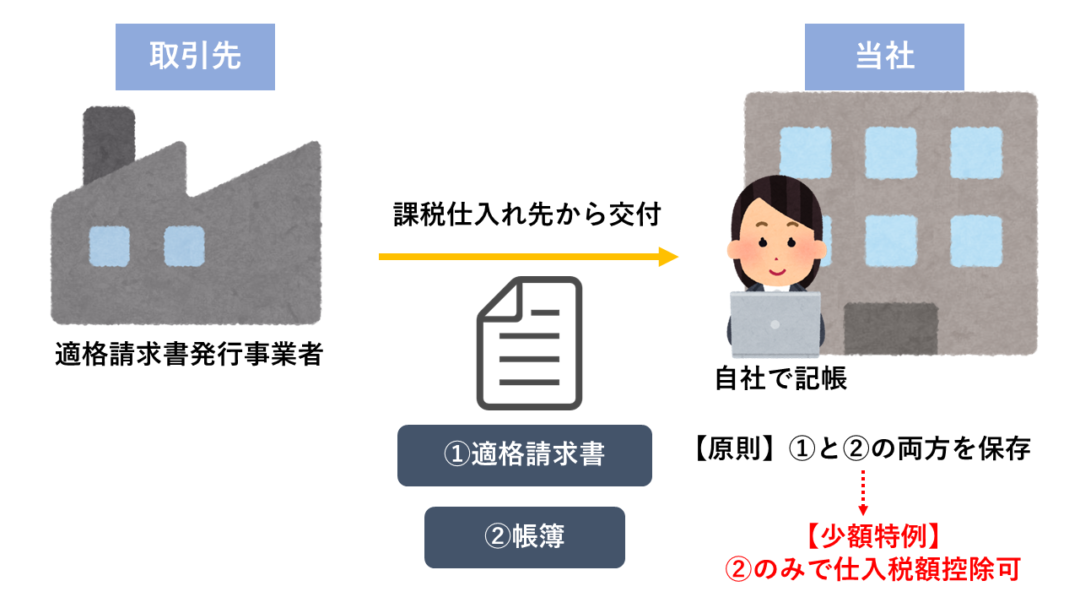

少額特例とは、税込み1万円未満の課税仕入れについて、帳簿のみの保存で仕入税額控除が認められる特例のことです。

インボイス制度において仕入税額控除を適用するには、原則として①適格請求書(インボイス)の保存と②帳簿の保存がなければならないところを、②帳簿の保存のみでよいとする特例になります。

少額特例を適用するための5つの要件

少額特例を適用できる事業者の要件

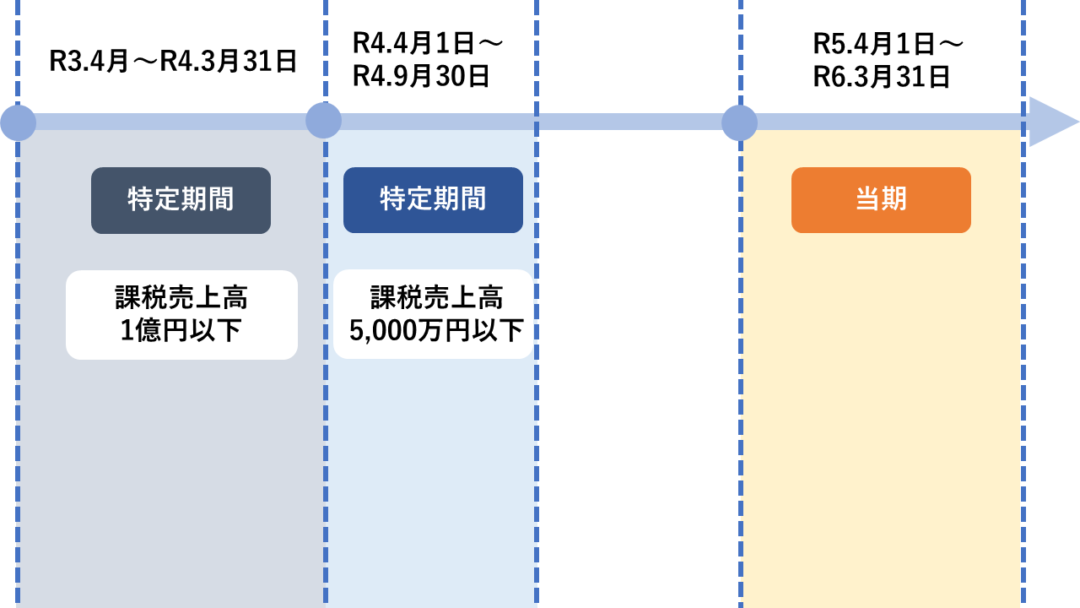

少額特例を適用できる事業者は、基準期間における課税売上高が1億円以下である事業者か、または特定期間における課税売上高が 5,000 万円以下である事業者になります。

基準期間とは基本的に前々課税期間、特定期間とは基本的に前課税期間の前半6か月となります。

例えば、3月決算法人における令和6年3月期の基準期間は令和4年3月期であり、特定期間は令和4年4月1日~9月30日になります。

少額特例の期限の要件

少額特例は、令和5年10⽉1⽇から令和11年9⽉30⽇までの経過措置になります。

令和11年10⽉1⽇以後の課税仕⼊れには使えません。

少額特例の金額要件

少額特例の対象となるのは、税込み1万円未満の課税仕入れです。

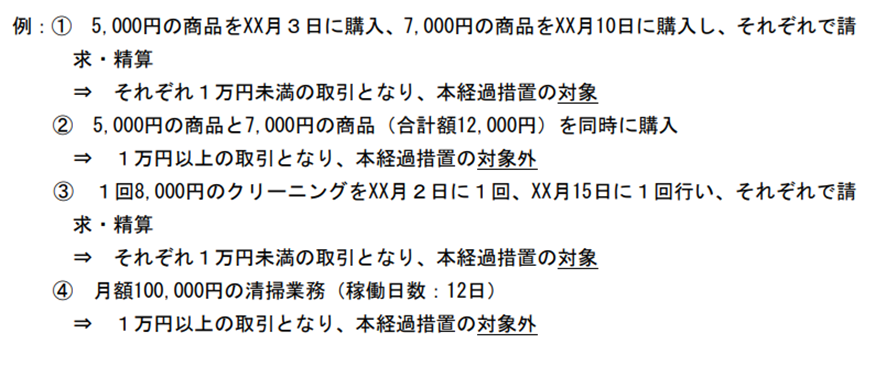

税込み1万円未満の判定単位は、一つ一つの商品ごとではなく、⼀回の取引の合計額が1万円未満であるかどうかにより判定します。

これまで消費税の経理をされてきた方であれば、「3万円未満の取引」の特例の金額判定と同じであると認識して問題ありません。

下記は、国税庁が税込み1万円未満の判定のために示した例になります。

(画像出典)国税庁HP: 消費税の仕入税額控除制度における適格請求書等保存方式に関するQ&A問109

少額特例の発行者の要件

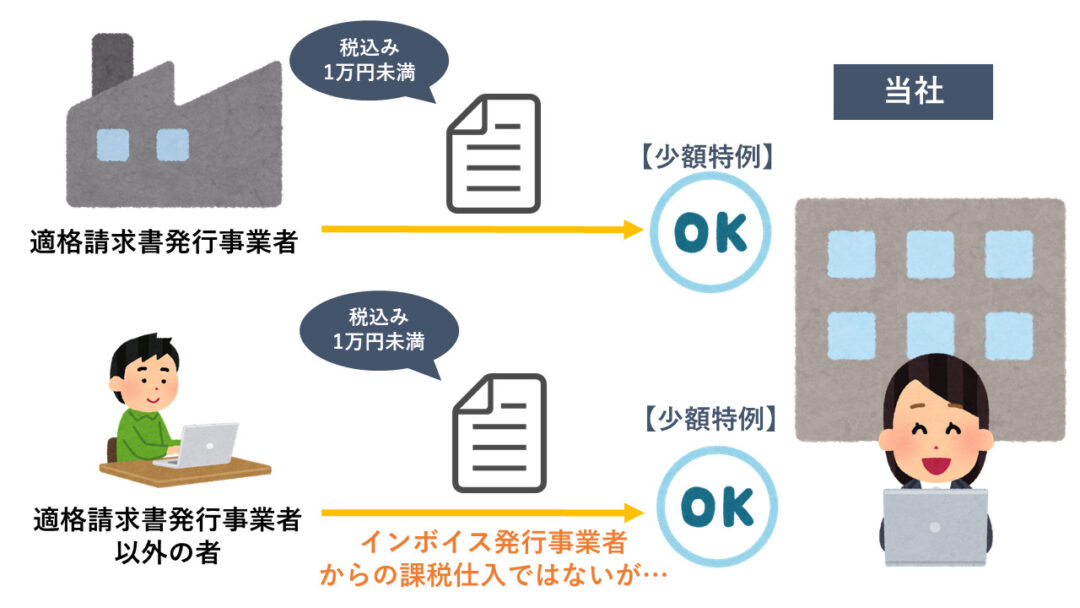

少額特例の対象となる課税仕入れは、適格請求書発行事業者だけでなく、それ以外の者(インボイス登録をしていない事業者)でも適用可能です。

したがって、免税事業者、インボイス登録をしていない課税事業者、事業を営んでいない個人からの課税仕入れにも使えます。

少額特例における一定事項を記載した帳簿の保存要件

少額特例ではインボイスの保存なしで仕入税額控除を適用できますが、一定の事項を記載した帳簿の保存が必要です。

帳簿に記載する一定の事項は次の4つになります。

・取引相手の氏名または名称

・取引年月日

・取引内容(軽減税率の対象であればその旨)

・支払対価の額

なお、少額特例の適用にあたって帳簿に「経過措置(少額特例)の適用がある旨」を記載する必要はありません。

これは何を説明しているのかというと、帳簿のみの保存で仕入税額控除を適用できる取引は少額特例の他にもあるのですが、それらは、帳簿のみの保存対象となることがわかるよう、追加で帳簿に説明書きをしなければなりません。

例えば、3万円未満の公共交通機関への支払いは、適格請求書の交付が困難であるため帳簿のみの保存で良いとされていますが、この場合は通常の記載事項に加えて、帳簿に「3万円未満の鉄道料金」などと記載します。

少額特例で処理する場合、このような記載をしなくとも上記の4つの事項を記載すれば良いとされています。金額を見れば少額特例の対象であるとすぐにわかるからでしょう。

少額特例の活用方法

経理事務の負担軽減に活用

少額特例の最大のメリットは、相手がインボイス登録をしていようがいまいが、その全額をインボイス発行事業者と同様に処理できることです。

例えば、登録番号の有無やその番号の有効性などの確認を省略することができます。

特に免税事業者からの課税仕入れは経過措置の対象となるため、内容は消費税10%対象の取引であっても当面はその8割を仕入税額とみなす処理で対応するなど、なかなか神経を使う処理が求められます。

税込み金額だけで処理の判断ができる少額特例は、事務負担の軽減に活用できます。

多数の免税事業者と取引きしていれば節税にも

少額特例を使えば、インボイス登録をしていない相手からの課税仕入れであってもすべて仕入税額控除の対象とすることができます。

多数の免税事業者との少額な取引を継続する課税事業者にとっては、多少の節税効果も期待できそうです。 ただ、免税事業者からの課税仕入れについては経過措置があるため、やはり前項の事務負担軽減が最大のメリットになります。

少額特例を適用する時の注意点

【注意】令和11年10⽉1⽇以後は使えない

少額特例は令和11年10⽉1⽇を迎えると使えなくなります。

しかし、それまでには取引先との間でインボイス制度が定着しており、諸々の事務負担は減っていることでしょう。

また、同時に免税事業者の経過措置が終了しますので、取引先の免税事業者の中にはインボイス登録をする者が増えてくることも考えられます。

【注意】少額特例の対象でもインボイス交付義務は残る

最後は、自身が売り手側になる時の注意点です。

国税庁は、少額特例の対象となる取引きであっても、インボイス発行事業者には売上先の要請に基づくインボイスの交付義務があることをアナウンスしています。

「相手はインボイス保存が必要ないんだから、何も渡さなくていっか」と判断するようなことは普通は考えられませんが、インボイス制度では、帳簿のみの保存でよく、かつ、インボイスの交付義務も免除されている取引が別途定められているため、それらと混同しないでほしいという趣旨であると考えられます。