【令和5年】海外に住んでいる親族の扶養控除の改正点

2023.11.1

海外から日本に単身赴任をしている、あるいは、子どもが海外へ留学しているといった事情のある従業員がいる企業での令和5年分の年末調整や、そのご本人による令和5年分の確定申告には注意が必要です。

令和5年分からは、扶養控除の対象となるご家族が「非居住者」(国外居住親族)である場合は、その親族について扶養控除を適用するための条件や、適用するために必要な書類が変わる場合があります。 中には、ご家族への送金額が少ないために扶養控除を受けられないケースが出てくるので要注意です。

H2【令和5年~】扶養控除の改正の対象者

改正の対象になるもの・ならないもの

非居住者とは、日本国内に住所がなく、現在まで引き続き1年以上日本で生活をしていない人のことをいいます。

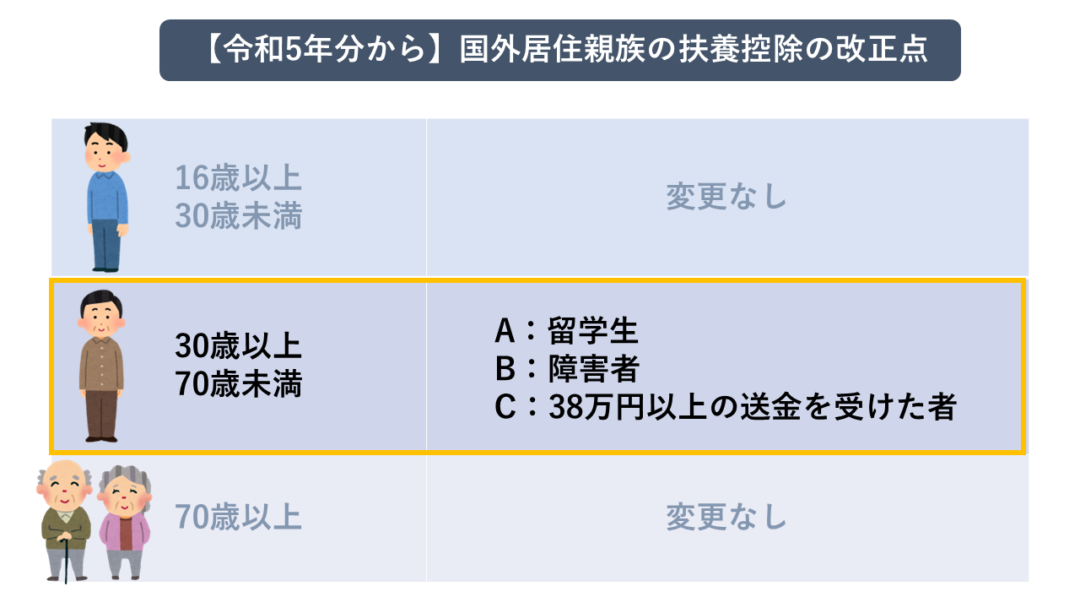

今回の改正の対象となるのは、①非居住者であり、かつ、②30歳以上70歳未満で、③配偶者以外である親族についての扶養控除です。

そもそも家族が非居住者でなかったり、年齢が16歳以上30歳未満(扶養控除はそもそも16歳以上からなので)だったり、70歳以上だったりする場合は、改正の対象になりません。

また、令和5年から変わるのは「扶養控除」だけですので、配偶者が受ける配偶者控除については変更はありません。

30歳以上70歳未満の判定方法

扶養控除の年齢判定は、その年の12月31日の現況で行います。

令和5年分の年末調整や確定申告における「30歳以上70歳未満の人」とは「昭和29年1月2日~平成6年1月1日までの間に生まれた人」になります。

「30歳以上70歳未満」は留学生・障害者・38万円以上送金に限定

海外に住んでいる30歳以上70歳未満の親族の扶養控除については、令和5年から、A:留学生、B:障害者、C:38万円以上の送金を受けた者のいずれかに該当しなければ、その親族について扶養控除を受けることはできません。

令和5年から、30歳以上70歳未満の国外居住親族は、通常の扶養控除の要件に加えて、A~Cのいずれか1つに該当しなければなりません。

したがって、扶養控除の通常の条件である「合計所得金額が48万円以下」なども満たす必要があります。

改正点A:留学生とは

留学によって非居住者となった親族のことです。

留学の在留資格によってその外国に在留している人を対象としています。

なお、非居住者である家族について扶養控除を受けるには、①「親族関係書類」と、②「送金関係書類」を、年末調整や確定申告時に提出または提示する必要があります。 令和5年から「A:留学生」として扶養控除を受けるには、①と②に追加で「留学ビザ等書類」が必要になります。

改正点B:障害者とは

一般の障害者控除や特別障害者の要件にあてはまる人です。

次の(1)~(8)のいずれかに該当する人が対象になります。

⑴ 精神上の障害により事理を弁識する能力を欠く常況にある人

⑵ 児童相談所、知的障害者更生相談所、精神保健福祉センターまたは精神保健指定医から知的障害者と判定された人

⑶ 精神保健及び精神障害者福祉に関する法律の規定により精神障害者保健福祉手帳の交付を受けている人

⑷ 身体障害者福祉法の規定により交付を受けた身体障害者手帳に、身体上の障害がある者として記載されている人

⑸ 戦傷病者特別援護法の規定により戦傷病者手帳の交付を受けている人

⑹ 原子爆弾被爆者に対する援護に関する法律第 11 条第1項の規定による厚生労働大臣の認定を受けている人

⑺ 常に就床を要し、複雑な介護を要する人

⑻ 精神または身体に障害のある年齢 65 歳以上の人で、その障害の程度が上記の⑴、⑵または⑷に該当する人と同程度である人として市町村長、特別区の区長や福祉事務所長の認定を受けている人

(※)外国において障害者手帳の交付を受けていたとしても、上記のいずれにも該当しなければ「B:障害者」には該当しません。

改正点C:38万円以上の送金を受けた者とは

生活費または教育費に充てるための資金を、所得者本人からその年に38万円以上送金を受けた人が対象になります。

つまり、上記Aの留学生や上記Bの障害者にあてはまらない30歳以上70歳未満の非居住者を扶養控除の対象にしたい場合、令和5年からは、年38万円以上の送金が必要です。

そして、そのことがわかる「送金関係書類」を、年末調整や確定申告時に用意する必要があります。

【外貨で送金する場合の“年38万円以上”の判定方法】

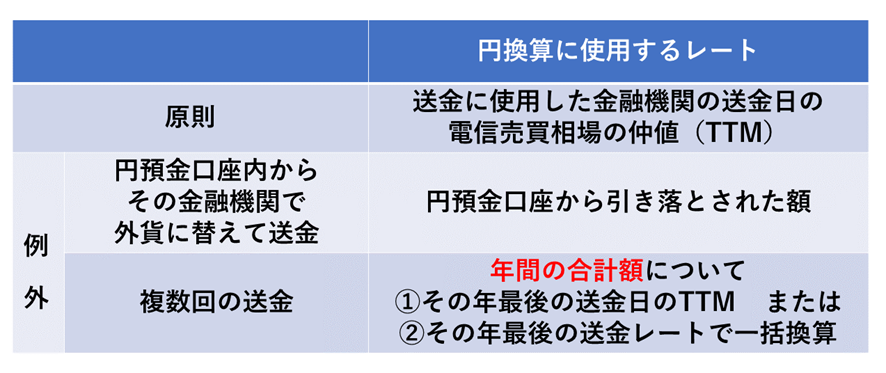

外貨で送金する場合、年38万円以上の判定方法は、下記の円換算レートを使用します。

原則的には送金に使用した金融機関における送金日の「電信売買相場の仲値」(TTM)で判定します。(メインバンクのTTMを継続適用することも可)

例外的に、金融機関の円預金をその金融機関で外貨に両替すると同時に送金する場合、円の預金口座から実際に引き落とされた額でよいとされています。

また、複数回の送金がある場合、その年最後のTTMか最後の送金に適用された実際のレートで送金合計額を一括換算することも認められています。

なお、親族が使ったクレジットカードの決済額を負担する方法も、送金として認められます。 このクレジット決済額が外貨である場合も、上記の方法で円換算します。

このとき、原則の「送金日」は「クレジットカード利用日」となるため、かなり面倒です。例外のいずれかを活用するとよいでしょう。