【2024年度税制改正】新しくなった賃上げ促進税制の5つのポイント

2024.01.31

賃上げ促進税制とは

賃上げ促進税制とは、従業員の給与アップを行った企業に対し、前年度からの増加額の一定割合にあたる金額をその年度の法人税(個人事業主は所得税)の税額から控除するというものです。

例えば、給与を前年度から300万円増加している場合、前年度からの増加率などの諸要件を満たせば、「300万円×控除率」で算出した額をその年の法人税額から控除することができます。法人税から控除できる金額の上限は、法人税の2割までです。

これまでも改正を繰り返しながら実施されてきた賃上げ促進税制ですが、令和6年度税制改正大綱では、物価高に負けない構造的・持続的な賃上げの動きをより多くの国民に拡げて効果を深めることを目的に、その内容が強化されています。

新しい制度は、2024年4月1日から2027年3月31日の間に開始される各事業年度が対象になります。

2024年度からの賃上げ促進税制の5つのポイント

新しくなった賃上げ促進税制のポイントを5つに分けて解説します。

最大控除率の増加

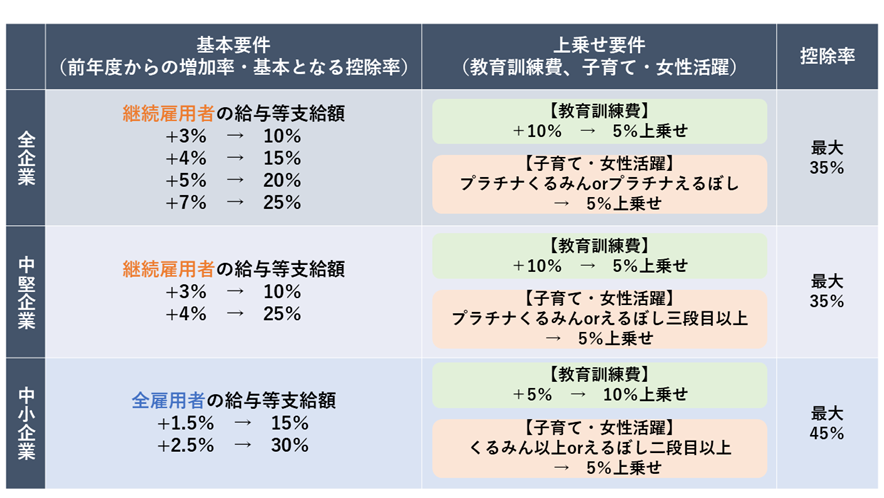

改正前の控除率は給与増加額の最大30%(中小企業は最大40%)でしたが、令和6年度税制改正では最大35%(中小企業は最大45%)となります。

この5%分の増加は、控除率の上乗せ要件が追加されたことによるものになります。

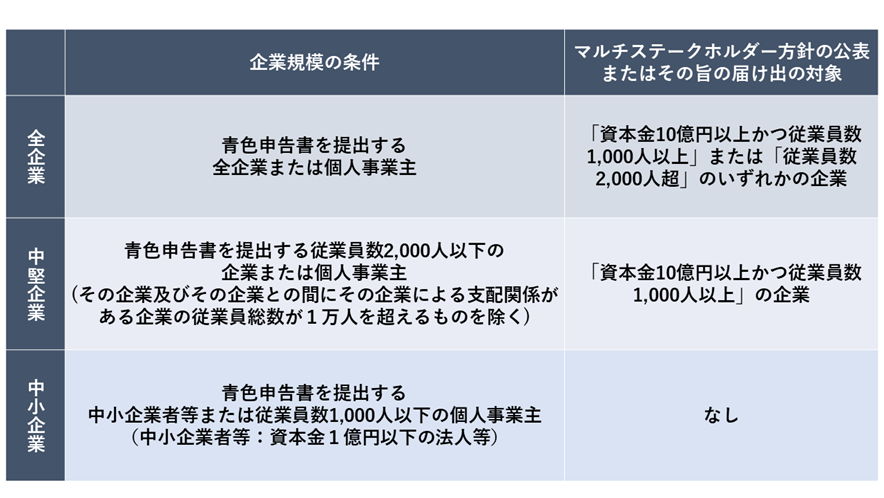

「中堅企業」の区分が追加

最大35%の控除対象となる企業に「中堅企業」の枠を設け、通常よりも緩和された条件で控除が受けられるようになります。

この「中堅企業」の新設によって、賃上げ税制の条件と控除率は、企業規模別に「大企業向け・中堅企業向け・中小企業向け」に分かることになります。

「大企業向け」は企業規模に関係なく適用できる税制なのですが、中小企業向けや中堅企業向けのものを適用できる場合はそちらが有利なので、基本的に「大企業向け」となります。

教育訓練費による上乗せ条件が緩和

賃上げ促進税制には、給与アップによる控除率に加えて、「教育訓練費」の増加によって控除率が上乗せされるしくみがあります。

現行制度は前年度比20%増加(中小企業は10%増加)が条件になっていますが、改正後は、前年度比10%(中小企業は5%増加)に緩和されます。

ただし、教育訓練費の金額に対して「全雇用者の給与支給額の0.05%以上」という条件が追加されました。これによって、少額な取り組みでは使えない可能性がある点に注意が必要です。

くるみん・えるぼし認定でさらに5%上乗せ

教育訓練費による上乗せ要件と並んで、さらに控除率を5%上乗せする要件が新設されました。

新しく上乗せの対象になるのは、子育てを支援する企業に与えられる「くるみん」や、女性活躍を支援する企業に与えられる「えるぼし」という制度の認定を受けていることが要件になります。認定はどちらか一つで構いません。

この「えるぼし」と「くるみん」にはそれぞれにステージがあり、大企業向けの控除を適用する場合は最上位となる「プラチナくるみん」または「プラチナえるぼし」のいずれかが必要となります。

それぞれの認定制度については、厚生労働省のホームページ等をご覧ください。

赤字企業もチャンス!5年間の繰越控除が可能に

賃上げ促進税制は、法人税からの税額控除であるため、赤字であり法人税の納税額がない企業にはメリットのない制度でした。

令和6年度の税制改正では、賃上げの裾野を拡大していく観点から、新しく「繰越控除制度」が創設される見通しです。

この制度によって、当期の税額から控除できなかった賃上げ促進税制による減税分を、5年間繰り越すことが可能になります。

ただし、繰り越した控除があっても、給与支給額が前年度から増額した事業年度でしか控除を使えない点に注意が必要です。

新しい賃上げ促進税制のまとめ

新しい賃上げ促進税制の改正内容を踏まえてまとめると、以下のようになります。

賃上げ促進税制の相談は税理士に

賃上げ促進税制は、意識的に実施していなかったとしても、事業年度が終わってから使えることに気が付くパターンもあります。

法人税の申告は、税理士にご相談ください。

当事務所もご相談を承っています。