【事業者の定額減税】海外赴任者がいる場合の定額減税の注意点

2024.03.20

海外展開をしている企業では、1年以上の海外転勤などによって年の途中に非居住者になる従業員がいたり、帰国して年の途中に居住者になったりする従業員がいると思います。

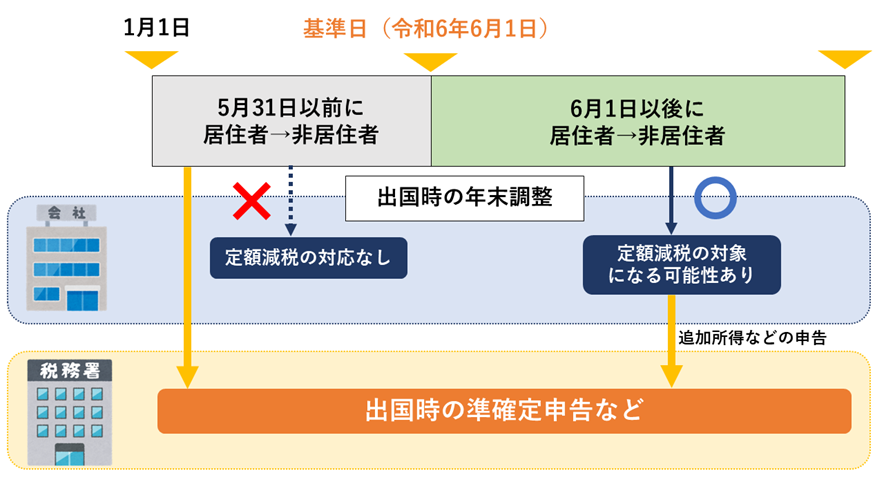

令和6年中に、居住者から非居住者になる従業員がいる場合、その出国する日によって、事業者が実施する定額減税の対応に違いが生じるため注意が必要です。

定額減税の対象になるのは「居住者」のみ

定額減税の対象になるのは「居住者」であり、「非居住者」は対象になりません。

「居住者」とは、日本国内に住所がある人や、日本国内に現在まで引き続き1年以上の居所がある人のことです。

居住者にあたらない人を「非居住者」といいます。

令和6年中に非居住者になる従業員の定額減税(居住者→非居住者)

令和6年の途中で海外に出国して非居住者になる場合は、令和6年1月1日から出国日までに発生した所得について定額減税を受けることができます。

ただし、給与等の源泉徴収税を減額する方法で行われる定額減税(以下、「事業者による定額減税」)の対象になるかどうかは、その従業員が出国するタイミングで異なります。

5月31日以前に非居住者になる場合

令和6年5月31日以前に非居住者になる従業員は、事業者による定額減税の対象になりません。

出国時の年末調整の際に定額減税が適用されるのは、令和6年6月1日以後に非居住者となった場合に限られるからです。

勤務先で定額減税を受けられなかった従業員は、自身で税務署に準確定申告や更正の請求など行って、定額減税の適用を受けることができます。

6月1日以後に非居住者になる場合

令和6年6月1日以後に非居住者になる従業員は、出国時の年末調整で「年調減税」を受けることにより、定額減税の適用を受けることができます。

上記の図で「可能性がある」としているのは「年調減税」の対象に所得判定があるからです。

なお、他に申告しなければならない所得があれば、準確定申告などによって定額減税の控除不足などを精算することができます。

【同一生計配偶者・扶養親族の判定】

給与所得者本人が年の途中で非居住者になった場合、定額減税の加算対象になる「居住者である同一生計配偶者」や「居住者である扶養親族」の人数については、出国時の現況において判定します。

(参考)海外出国時の準確定申告の注意点

納税管理人を指定しないで出国する場合、出国の日までに「準確定申告」をしなければなりません。

もし出国時の年末調整で定額減税による控除を受けたものの、出国までの日本での所得が少額であり全額を控除しきれなかった場合、この準確定申告の手続きで他の所得を申告し、不足分の控除を受けることが考えられます。

なお、準確定申告をしたとしても、非居住者である期間(出国後以降)に生じた国内源泉所得(例:国内不動産から生じた賃貸収入など)は、その後も日本の所得として扱われ、日本における確定申告の対象になります。

税理士に納税管理人になってもらうこともできるため、手続きに自信がないときは相談することがおすすめです。

年内に帰国者がいる場合の事業者の定額減税(非居住者→居住者)

それでは、令和6年中に帰国し、非居住者から居住者に変わった場合はどうなるでしょうか。

令和6年6月1日以前から居住者になっている場合

令和6年6月1日以前から居住者になっている従業員は、月次減税、年調減税の対象になる可能性があります。

まず、基準日(令和6年6月1日)において、扶養控除等申告書を提出して甲欄による源泉徴収が適用されている在職者であれば、月次減税の対象になります。

そのまま年末調整の対象になる場合は、年調減税の対象にもなる可能性があります。

令和6年6月2日以後に居住者になった場合

令和6年6月2日以後に居住者になった従業員は、月次減税の対象にはなりませんが、年調減税の対象になる可能性はあります。

月次減税・年調減税の対象者はこちらの記事をご覧ください。

【 起業支援 ・節税対策なら名古屋市北区の三宅正一郎税理士事務所にご相談下さい】