フリマアプリやネットオークションで確定申告が必要になる?

2019.12.10

フリマアプリやネットオークションは、お持ちの不要品などを簡単に売却することができる便利なツールです。

中にはそれを使いこなして、売却益(せどり)で稼いでいる方もいらっしゃると思います。

今回は、個人の売却益と確定申告についてお話します。

確定申告が必要な人

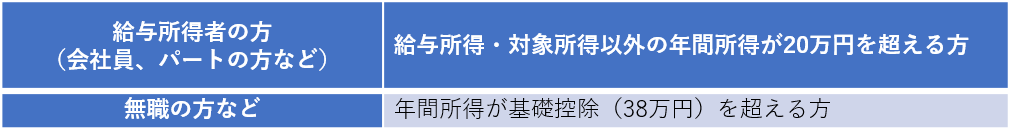

確定申告が必要になるのは、次の方です。

給与所得者の方でフリマアプリ等以外に副収入がなければ、そこから生じた所得が20万円を超えると確定申告が必要になります。

無職の方も、フリマアプリ等以外に収入がなければ、そこから生じた所得が基礎控除を超えると確定申告が必要になります。(他の所得控除等にもよります)

したがって、フリマアプリ等によって確定申告が必要になるかどうかを判断するには、その売却益がいくらの所得になるかを知ることが重要です。

売却益は「譲渡所得」か「雑所得」

フリマアプリ等の売却益は、「譲渡所得」か「雑所得」に区分されます。

物品を販売して得た利益は、基本的には「譲渡所得」となりますが、その販売を継続的に行っている場合は「譲渡所得」ではなく「雑所得」となります。

なお「雑所得」であっても、それを事業として行っていれば「事業所得」になります。

譲渡所得の計算式

譲渡所得は、次のとおり計算されます。

【譲渡所得の計算式】

譲渡所得=売却収入-(取得費+譲渡費用)-特別控除50万円

つまり、譲渡所得であれば最大50万円まで申告は不要です。

給与所得者であれば、さらにもう20万円(他に所得がない場合)まで申告不要ということになります。

取得費は、その物品の購入費等に、経年による減価を考慮して計算します。

譲渡費用とは、販売のために支払った費用のことで、たとえば販売サイトに支払った手数料や郵送にかかった費用などが該当します。

なお、生活に通常必要な動産(家具、じゅう器、衣服など)の売却益は、それが譲渡所得であればすべて非課税ですので、所得としてカウントする必要はありません。

また、その保有期間が5年を超えるものの売却であれば、課税の対象となるのは所得の額のさらに2分の1となります。

雑所得の計算式

雑所得の計算は、次の計算式のとおりです。

【雑所得の計算式】

雑所得=売却収入-必要経費

必要経費には、その収入を得るために支払った費用が広く該当します。

たとえば、品物の仕入代金や、販売手数料、郵送のための費用などです。

また、電気代やパソコン等の通信費なども、それが私的な利用と区別できる場合は必要経費にすることができます。

注意が必要なのは、仕入代金のうち必要経費にできる額が、売却収入に対応する分だけという点です。

これを誤ると、所得の計算がかなり変わってしまいます。

取り扱う品が多くなってきたときは、特に注意が必要です。

なお、譲渡所得で非課税だった家具や衣服等は、雑所得では課税の対象になりますので、雑所得に計上しなければなりません。

住民税に注意

確定申告が必要でなくても、住民税の申告は必要になります。

給与所得者の場合は、20万円以下であっても申告が必要です。

無職の方の場合は、住民税の基礎控除(33万円)を超えれば、申告が必要になります。

まとめ

私たちの日常に浸透してきたフリマアプリ等のサービスも、税金の計算となると意外と難しいです。

また実際に計算しようとすると、「これは必要経費(譲渡費用)にしていいの?」と考えてしまうような支出が沢山あると思います。

必要経費や譲渡費用の計算を誤ると、税金の額が大きく変わります。

フリマアプリ等の売却益の計算や確定申告については、税理士にご相談ください。

【 起業支援 ・節税対策なら名古屋市北区の三宅正一郎税理士事務所にご相談下さい】