【確定申告】不動産所得の必要経費になるもの・ならないもの

2021.02.26

アパートやマンションなどの賃貸経営を個人で行う方は、受け取った賃料等から不動産所得を計算して確定申告をします。

このとき、賃貸経営にかかった支出を必要経費として、賃料等の収入から差し引くことができるのですが、この必要経費の扱いは少し複雑になっています。

この記事では、不動産所得の必要経費になるもの・ならないものの種類について、間違えやすいものを重点的に解説します。

不動産所得の必要経費になるもの

まずは必要経費になるものから解説します。

借入金の利子

賃貸するための土地や建物を購入するためにローンを組んだとき、その利子は、必要経費になります。

ただし、賃貸を開始する日までの期間に対応する利子は、土地や建物の取得価額に含めますので、以下の扱いになります。

・建物の取得価額になった利子

減価償却によって少しずつ必要経費になります。

・土地の取得価額になった利子

不動産所得の必要経費になりません。売却するときの譲渡所得を計算するときの取得費になります。

<注意点>

土地の借入金の利子は必要経費にはなりますが、もし不動産所得がマイナスになって他の所得と損益通算するとなったとき、損失に含めることができません。

損益通算が必要になったときに思い出してください。

地代

賃貸物件の敷地を借りて地代を払っているとき、その地代は必要経費になります。

賃貸物件の維持管理等にかかる諸費用

賃貸物件にかかる管理委託費、損害保険料、修繕費、水道光熱費、減価償却費など

<注意点>

前払いした費用は、原則的には翌期以降の必要経費とします。

ただし、一年以内にその効果を受けるものであれば、継続適用を条件に、支払った年の必要経費にできます。

たとえば、10月分~翌年9月分の保険料を毎年8月に支払う場合、8月に支払った一年分の保険料をすべて費用として処理し、決算時にも、前払費用の処理をせずに確定申告をして構わないということです。ただし、この処理をするなら翌年以降も続ける必要があります。「今年は収入が減ったから3ヶ月分(10月・11月・12月)しか費用にしない」というのはダメです。

賃貸経営のためにかかる一般的な費用

給与、消耗品費、広告宣伝費、交際費、旅費交通費、賃貸経営を学ぶための書籍代など

必要経費になるのは家事費(プライベートな支出)と明確に分けることができる費用のみです。交際費や旅費交通費の判断は、この点に注意してください。

<注意点>

生計が同じである親族に支払う給与は、基本的に必要経費になりません。

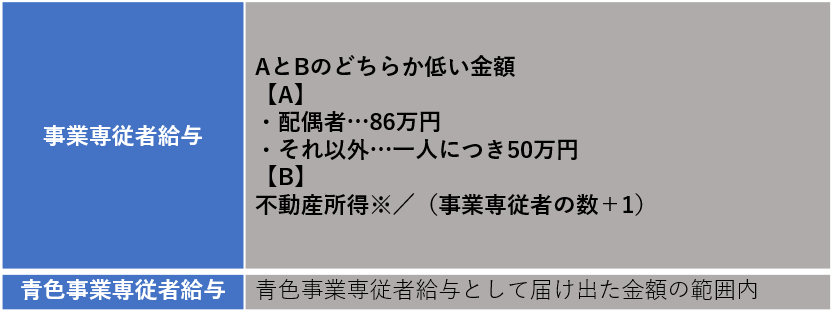

ただし事業専従者・青色事業専従者給与については、その不動産賃貸業が事業的規模であれば、下記の額まで必要経費になります。

※事業専従者給与を控除する前の所得の金額

不動産賃貸業が事業的規模でなければ、(青色)専従者給与は、白色・青色申告に関係なく必要経費になりません。

事業的規模かどうかは、一般的に、貸付けの規模が5棟または10室以上かどうかで判断します。

税金のうち必要経費になるもの

事業税、登録免許税、不動産取得税、固定資産税(賃貸物件にかかるもの)、印紙税など

不動産所得の必要経費にならないもの

借入金の元金

借入金の元金は費用ではなく「(短期・長期)借入金」として負債に計上しますので、必要経費になりません。

利子部分と分けて経理しましょう。

仲介手数料(購入時・売却時)

土地や建物を購入するための仲介手数料は、それぞれの取得価額に含めます。

取得価額に含めたときの処理は、前述の「借入金の利子」をご覧ください。

なお、土地や建物を売却するために仲介手数料を支出したときは、譲渡所得を計算するときの譲渡費用になります。

立退料(購入時)

土地や建物を購入するための立退料も、仲介手数料と同様にそれぞれの取得価額に含めます。

ただし、賃貸している建物の入居者を立ち退かせるためのものであれば、その建物や土地を売却するために支出する場合を除いて、不動産所得の必要経費になります。

売却するために支出するときは、譲渡所得の譲渡費用になります。

税金など公的機関に支払うもので必要経費にならないもの

所得税、住民税、相続税、贈与税、延滞税、加算税、過怠税、罰金、科料、過料、交通反則金など

国民健康保険料、介護保険料や国民年金保険料も不動産所得の必要経費になりませんが、所得控除(社会保険料控除)になります。

【確定申告】不動産所得の必要経費になるもの・ならないもの まとめ

不動産所得の必要経費になるもの・ならないものを解説しました。

不動産に関する個人の支出は、支出するタイミングによって扱いが変わるものが多いので、迷ったときは税理士に相談してください。

なお令和2年分の確定申告は、

・青色申告特別控除額65万円の要件

・基礎控除の金額

について変更点があります。

それについては、こちらで解説しています。

【 起業支援 ・節税対策なら名古屋市北区の三宅正一郎税理士事務所にご相談下さい】