ふるさと納税の確定申告をするときの5つのチェックポイント

2021.05.1

ふるさと納税の確定申告をするときのチェックポイントをまとめました。

ふるさと納税の確定申告をするときのチェックポイント

ポイント1:寄附金受領証明書の日付け

ふるさと納税は、所得控除の一つである「寄附金控除」にあたります。

寄附金控除が受けられるのは、その年中に支出した寄附金です。

令和2年分の寄附金控除に計上できるのは、令和2年中に支出したものになります。

注意していただきたいのは、寄附金受領証明書に「寄附金を受け取った日」と「自治体が証明書を発行した日」が書かれている場合があることです。

たとえば、寄附をした日が令和2年12月28日で、証明書の発行日が令和3年1月8日ということもあります。

このとき、令和3年分の寄附金だと思い込んで、控除を忘れないようにしてください。

大事なのは、自治体が寄附金を受け取ったとする年月日です

ポイント2:寄附金受領証明書の宛名

寄附金控除は、医療費控除や保険料控除と違って、家族の分として支払ったものを控除できるルールになっていません。

もし、夫が行う寄附を妻に代わりに手続きして支払いをした場合、寄附金受領証明書の宛名は妻になります。

この場合、その証明書で夫が控除を受けることはできません。

こうした弊害を知らずに家族に手続きを代理してもらった場合は、その旨を自治体に相談してみましょう。

ポイント3:ワンストップ特例との関係

確定申告をすると、ワンストップ特例を受けるために行っていた申請は無効になります。

したがって、ワンストップ特例の申請をしたもの・していないものすべてを申告しなければなりません。

もし、ふるさと納税をした自治体が6団体になったため確定申告をするときは、たとえ5団体目まではワンストップ特例を申請していても、確定申告書に記載する寄附金の額は、1~6つ目の団体に行った金額の合計です。

なお、ふるさと納税で受けられる税金の控除は、確定申告をすると所得税と住民税の両方から受けることになります。

ワンストップ特例では住民税のみです。

どちらもトータルの控除額は、同じです。

ワンストップ特例では、住民税から所得税分の控除もしてくれます。

しかし、特例分として控除できる金額をオーバーして寄附しているケースでは、若干ワンストップ特例の控除のほうが少なくなる可能性があります。

ポイント4:確定申告書第二表の「住民税に関する事項」等

ふるさと納税を確定申告するとき、第一表の寄附金控除に金額を記入することはわかりやすいのですが、記入漏れをしやすいのが第二表です。

確定申告ソフトや確定申告作成コーナーを使っている人も、入力にミスがないかチェックしてください。

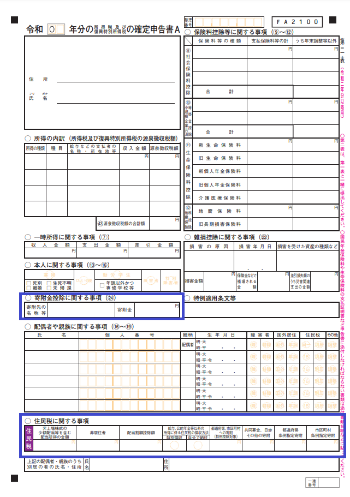

第二表には、真ん中あたりに「寄附金控除に関する事項」、下のほうに「住民税に関する事項」があります。

参考まで、該当部分を青色の枠で囲んだものを載せておきます。

(出典)国税庁:令和2年分確定申告特集「申告書A様式」より(青枠は筆者)

https://www.nta.go.jp/taxes/shiraberu/shinkoku/tokushu/yoshiki.htm

まず「寄附金控除に関する事項」には、寄附先の名称等(例:◯◯市ほか)と、寄附金の合計額を記載します。

金額は2,000円を控除する前の額です。続いて「住民税に関する事項」ですが、ふるさと納税は、都道府県や市区町村への寄附金にあたります。

よって、この欄の「都道府県、市区町村への寄附(特例控除対象)」にふるさと納税をした寄附金の額を記載します。

確定申告を作成するソフトをお使いの場合は、寄附金の種類を間違えると違う欄に反映されてしまうので、提出する前に必ず第二表をチェックしてください。

この欄の金額も、2,000円を控除する前の金額となります。

なお、あえてふるさと納税の指定対象外の自治体に寄附をしたとき、第二表の「住民税に関する事項」は「共同募金、日赤その他の寄附」になります。

ふるさと納税か、それとも対象外となるかの判定は、寄附金を支出した時にその自治体が指定されているかどうかで行います。

(参考)総務省HP:ふるさと納税ポータルサイト「ふるさと納税トピックス」

https://www.soumu.go.jp/main_sosiki/jichi_zeisei/czaisei/czaisei_seido/furusato/topics/20190514.html

ポイント5:添付書類について

ふるさと納税を受けるには、自治体が発行した寄附金受領証明書を、確定申告書に添付するか提出するときに提示します。

電子申告のときは、内容を入力することで添付を省略できますが、法定申告期限から5年間保管が必要です。

ふるさと納税の確定申告をするときの5つのチェックポイント記事まとめ

ふるさと納税の確定申告をするときの注意点は、下記のとおりです。

・寄附金受領証明書の宛名が自身になっていること

・寄附金受領証明書の日付は本年中であること

・ワンストップ特例申請した分もすべて申告すること

・確定申告書の第二表にも記入すること

・寄附金受領証明書を添付・提示すること(電子申告を除く)

【 起業支援 ・節税対策なら名古屋市北区の三宅正一郎税理士事務所にご相談下さい】