確定申告・年末調整で障害者控除を重複(併用)できるケースと注意点

2021.09.7

確定申告や年末調整で障害者控除を適用する場合、配偶者控除や扶養控除と重複(併用)できるケースがあります。

ただし、両者は不可分で、別々の納税者が受けることはできません。

障害者控除とは

障害者控除とは、障害者本人や障害者である配偶者・親族と生計を一にしている納税者が受けられる所得控除をいいます。

控除額は、障害の程度が「一般障害者」にあたる場合は27万円、「特別障害者」にあたる場合は40万円、配偶者や親族が「同居特別障害者」にあたる場合は75万円になります。

「同居特別障害者」とは、配偶者や親族が「特別障害者」であり、かつ、納税者本人やその家族と「同居」している場合をいいます。

(参考)国税庁HP:障害者控除

障害者控除の要件

控除の対象となる障害者の要件は、納税者本人が障害者である場合と、配偶者や親族が障害者である場合で異なります。

本人が障害者である場合

・税法上の障害者(一般または特別)に該当すること

配偶者・親族が障害者である場合

・納税者本人と生計を一にしていること

・合計所得金額が48万円以下であること

・青色・白色事業専従者にあたらないこと

・税法上の障害者(一般または特別)に該当すること

配偶者控除と障害者控除を重複(併用)できるケース

配偶者控除の要件とは

配偶者控除とは、下記の要件をすべて満たす配偶者がいる納税者が申告できる控除です。

・納税者本人と生計を一にしていること

・合計所得金額が48万円以下であること

・青色・白色事業専従者にあたらないこと

・納税者本人の合計所得金額が1,000万円以下であること

配偶者控除の要件は、下線のものを除き、障害者控除の要件と重複しています。

このことから、配偶者控除と障害者控除を併用できるケースがあります。

配偶者控除と障害者控除を重複(併用)できるケース

配偶者控除と障害者控除の両方を適用できるケースとは、配偶者の合計所得金額が48万円以下で、控除を受ける納税者本人の合計所得金額が1,000万円以下である場合です。

表にすると、下記の赤枠にあてはまるケースに限られます。

扶養控除と障害者控除を重複(併用)できるケース

扶養控除の要件とは

扶養控除とは、下記のすべての要件を満たす親族がいる納税者が受けられる控除です。

・納税者本人と生計を一にしていること

・合計所得金額が48万円以下であること

・青色・白色事業専従者にあたらないこと

・年齢が16歳以上であること

扶養控除についても、下線のものを除き、障害者控除の要件と重複していますので、併用できるケースがあります。

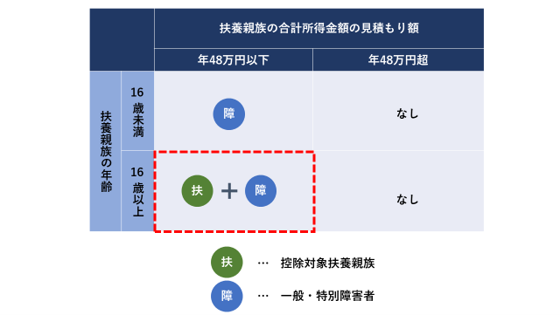

扶養控除と障害者控除を重複(併用)できるケース

扶養控除と障害者控除の両方を適用できるケースとは、扶養親族の年齢が16歳以上で、かつ、合計所得金額が48万円以下の場合に限られます。

表にすると、下記の赤枠にあてはまるケースです。

配偶者控除・扶養控除と障害者控除を併用するときの注意点

1人に対する控除を2人以上が申告することはできない

2人以上の納税者が、1人の障害者に対する控除をそれぞれで申告し、重複して受けることはできません。

たとえば、一般障害者にあたる長男(16歳)について障害者控除・扶養控除を受けるとき、共働きである父と母が、それぞれの職場に長男の控除を申告することはできません。

話し合って、どちらか一方が申告します。

なお、所得の高い人が申告したほうが、高い節税効果を得られます。

障害者控除と併用する控除を2人の納税者で分けられない

「障害者控除と配偶者控除」、「障害者控除と扶養控除」のように、控除を併用できる配偶者・扶養親族がいる場合、2人の納税者が、2つの控除を分けて受けることはできません。

たとえば、父母のうち、父が長男の扶養控除、母が長男の障害者控除を受けることはできないということです。

確定申告・年末調整で障害者控除を重複(併用)できるケース まとめ

・配偶者が障害者である場合、配偶者の合計所得金額が48万円以下・納税者本人の合計所得金額が1,000万円以下の場合、配偶者控除・障害者控除を併用できる

・扶養親族が障害者である場合、16歳以上・合計所得金額が48万円以下の場合、扶養親族・障害者控除を併用できる

・1人に対する控除を2人以上が申告することや、障害者控除と併用する控除を2人の納税者で分けて受けることはできない

【 起業支援 ・節税対策なら名古屋市北区の三宅正一郎税理士事務所にご相談下さい】