敷金を支払ったときの仕訳の方法

2019.10.22

敷金の仕訳は、その敷金の内容によって経理の方法が変わり、場合によっては、税務申告にも影響します。

今回は、敷金の仕訳について解説します。

敷金は「返還されるかどうか」が重要に

敷金とは、不動産の賃貸契約において、借り主が退去時に果たさなければならない現状回復義務などに充てられる金銭を、貸し主が事前に預かるものです。

通常、賃貸契約の契約時に、他の諸費用とともに支払います。

そして賃貸契約が終了したときに、借り主の責任となる修繕がなければ全て返してもらえます。

全て返してもらえる可能性があるのですから、この場合の敷金は、原則、資産として計上しなければなりません。

具体的には、「固定資産」の「投資その他の資産」になります。

ところが、敷金という名称でありながら、実質、権利金(賃料の前払い)のような扱いで取引される慣習もあります。この場合は、全額を返してもらえません。

返してもらえない部分は、返してもらえる部分と分けて経理を行う必要があります。

敷金の仕訳の具体的方法

敷金の仕訳は、

・返還されないことが賃貸契約に明記されていない敷金

・返還されないことが賃貸契約に明記されている敷金

で異なります。

返還されないことが明記されていない敷金

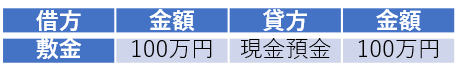

<支払い時>

【例】敷金100万円を支払った。なお、賃貸契約書に返還されないことは特に書かれていない。

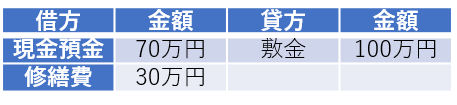

<返還時>

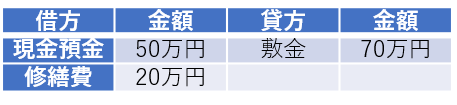

【例】退去時、敷金から30万円が修繕費として差し引かれ、残りの70万円が返還された。

「修繕費」以外の科目でもよいです。

返還されないことが明記されている敷金

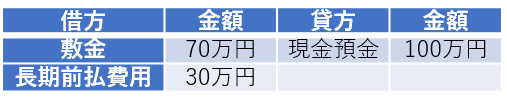

<支払い時>

【例】敷金100万円を支払った。なお、賃貸契約書に敷金の3割を返還しない旨が明記されている。

賃貸契約で3割が返還されないことが明記されているため、30万円は「繰延資産」となります。

「繰延資産」とは、本質的には「費用」なのですが、長期にわたって効果を及ぼすため、特別に資産計上して一定の期間で償却する資産のことです。

繰延資産には、会計上のものと税法上のものがあって、敷金は、後者の税法上のものにあたります。

税法上の繰延資産は、「長期前払費用」で処理することが一般的です。

ただし、20万円未満のものは一度に償却する(全額を損金に算入する)ことが認められています。

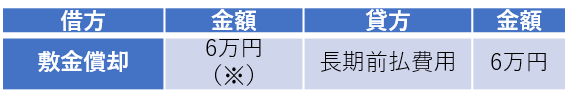

<期末:長期前払費用の償却>

税法固有の繰延資産を計上したときは、税法上の償却期間にしたがって、期末に償却していくこととなります。

返還されない敷金の場合は、権利金の償却期間が適用されます。

通常の賃貸で適用される権利金の償却期間は5年ですが、賃借期間が5年未満で、契約の更新時に再び権利金等の支払いをすることが明らかであれば、その賃借期間で償却します。(1年未満の端数があれば切り捨て)

【例】決算時に繰延資産の償却を行った。

(※)月割で償却しますので、契約初年度は注意してください。

<返還時>

【例】退去時、敷金から契約時の3割と、修繕費20万円が差し引かれ、残りの50万円が返還された。

「修繕費」以外の科目でもよいです。

敷金の勘定科目

勘定科目は、「敷金」か「差入保証金」を使用します。

「差入保証金」には、他の保証金でも使用されるので、区別したいときは「敷金」が良いかも知れませんが、どちらでも不都合はありません。

会計ソフトには、いずれかはデフォルトで入っていると思いますので、使いやすい方で大丈夫です。

なお、長期前払費用の償却は「◯◯償却」(◯◯の部分は勘定科目)になります。

まとめ

敷金に返還されない部分があるときは、経理の方法や、期末の償却に注意が必要です。また、税法上の繰延資産については、法人税の申告書に別表を添付しなければなりません。敷金の支払で迷ったときは、ぜひ一度、税理士にご相談ください。

【 起業支援 ・節税対策なら名古屋市北区の三宅正一郎税理士事務所にご相談下さい】