【令和4年度税制改正大綱】免税事業者が適格請求書発行事業者に登録する場合

2022.03.19

免税事業者が適格請求書発行事業者に登録するタイミング

インボイス制度の適格請求書発行事業者の事前登録が、令和3年10月1日から開始されています。

令和4年度税制改正大綱に、免税事業者が適格請求書発行事業者に登録する際の改正内容が示されました。

該当箇所は、下記のとおりです。

“① 免税事業者が令和5年 10 月1日から令和 11 年9月 30 日までの日の属する課税期間中に適格請求書発行事業者の登録を受ける場合には、その登録日から適格請求書発行事業者となることができることとする。”

“② 上記①の適用を受けて登録日から課税事業者となる適格請求書発行事業者(その登録日が令和5年 10 月1日の属する課税期間中である者を除く。)のその登録日の属する課税期間の翌課税期間からその登録日以後2年を経過する日の属する課税期間までの各課税期間については、事業者免税点制度を適用しない。”

(引用)財務省HP:令和4年度税制改正大綱

https://www.mof.go.jp/tax_policy/tax_reform/outline/index.html

上記の内容に関する改正点は、下記のとおりです。

・経過措置期間が延長された

・経過措置期間中の「課税事業者の2年縛り」の適用の有無について以下で、詳しく解説します。

改正点1:経過措置期間の延長

適格請求書発行事業者になれるのは、課税事業者のみです。

このことから、免税事業者が適格請求書発行事業者になるには、

・A:自ら課税事業者になることを事前に選択した上で適格請求書発行事業者に登録する

・B:経過措置の期間中に適格請求書発行事業者に登録する

の2つの選択肢が存在します。

両者の違いは「消費税課税事業者選択届」の提出が必要になるかどうかです。

Aは要提出、Bは提出不要となります。

このBの経過措置期間が、改正によって延長されます。

「令和5年 10 月1日の属する課税期間中」とは、個人事業主や12月決算法人なら、通常は「令和5年1月1日~令和5年12月31日の期間中」のことです。

上記の期間中は、免税事業者が適格請求書発行事業者に登録する場合、「消費税課税事業者選択届出書」を提出しなくても課税事業者になります。

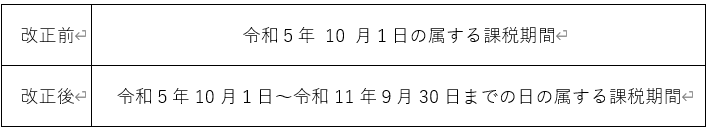

つまり、改正前は1年間だった経過措置が、計6年間に延長されたというわけです。

経過措置の期間中に登録することは、紙1枚の提出が不要となるだけの話ではありません。

経過措置の期間中は、免税事業者が、任意のタイミングで適格請求書発行事業者になることができます。

このことが、初回の消費税申告期間に影響します。

たとえば、免税事業者が令和5年10月1日から適格請求書発行事業者になった場合、初回の消費税の申告は、「令和5年10月1日~課税期間の末日まで」となります。

なお、経過措置の期間中以外で登録を受ける場合は、原則どおり「消費税課税事業者選択届出書」を提出しなければなりません。

それが本来、免税事業者が課税事業者になるときのルールだからです。

また、インボイス制度がスタートする令和5年10月1日ちょうどから適格請求書発行事業者になるには、令和5年3月31日までに登録申請が必要とされています。

登録申請は、経過措置を利用する場合も必要です。

課税事業者になるかどうかの手続きと、適格請求書発行事業者への登録手続きは、どちらも税務署への手続きですが、別の手続きであることに注意しましょう。

改正点2:経過措置期間中の「課税事業者の2年縛り」の適用の有無について

ところで、免税事業者が「消費税課税事業者選択届」を提出すると、法律上、2年間は免税事業者に戻れなくなる「課税事業者の2年縛り」があります。

このことは、何となくご存知の方も多いのではないでしょうか。

そうすると、冒頭の2つの選択肢のうちAは当然、「課税事業者の2年縛り」の適用がありますが、Bはどうなんだという話です。

これについて、税制改正大綱では、経過措置である「令和5年10月1日~令和11年9月30日までの日の属する課税期間」は、「令和5年 10 月1日の属する課税期間」を除いて、「課税事業者の2年縛り」の適用があるとしています。

つまり、6年間の経過措置を利用して適格請求書発行事業者に登録しても、登録した時期によって、免税事業者に戻れる時期に差が生じます。

【例:個人事業主や12月決算法人】

・経過措置を利用して、令和5年10月から適格請求書発行事業者になった場合

→ 令和6年から免税事業者に戻ることも可

・経過措置を利用して、令和6年4月から適格請求書発行事業者になった場合

→ 令和9年から免税事業者に戻ることも可(令和7年と令和8年は免税事業者に戻れない)

なお、適格請求書発行事業者は課税事業者でなければなりませんので、免税事業者に戻りたいときは、適格請求書発行事業者の登録を取りやめる手続きが別途必要になります。

適格請求書発行事業者に登録する免税事業者は、基本的には取引先のために登録を検討した方々だと思いますので、すぐに免税事業者に戻れるかどうかはあまり重要ではないと考えられます。

よって、今回はより柔軟なタイミングで免税事業者が適格請求書発行事業者に登録できるようになったという改正点1を意識しておけば、それほど大きな問題にはならないと考えられます。

※この記事は税制改正大綱の内容です。

【 起業支援 ・節税対策なら名古屋市北区の三宅正一郎税理士事務所にご相談下さい】