【事業者の定額減税】控除額の計算方法や提出書類を解説(①月次減税編)

2024.04.3

令和6年2月5日付けで国税庁から発出された「令和6年分所得税の定額減税Q&A」によって、事業者が行う定額減税の事務の内容が徐々に見えてきました。

今回は事業者が従業員等に対して実施する定額減税の月次減税(6月以後の給与等からの減税)における、控除額の計算方法について解説します。

控除額の計算における最大のポイントは、各従業員の同一生計配偶者・扶養親族の人数をどのように判定するかです。

定額減税の控除額

定額減税の控除額は、一人あたり4万円です。

その人に「居住者である同一生計配偶者」や「居住者である扶養親族」がいれば、一人につき4万円が加算されます。

加算対象者の代表的な要件は「合計所得金額が48万円以下」であることなので、働いている、年金をもらっている等の理由から要件を満たさない配偶者や扶養親族については、それぞれの職場、年金の支払者、最終的には確定申告を通じて定額減税を受けることができます。

今回は、控除額の計算方法について解説しますが、実務では、事業者が定額減税を実施しなければならない対象がいるかどうかの判定が先になります。それについては、こちらの記事で解説しています。

定額減税の控除額の計算方法

定額減税の金額は、一人あたり40,000円です。所得税から30,000円分、住民税から10,000円分の減税になります。

さらにその人に、「居住者である同一生計配偶者」や「居住者である扶養親族」がいれば、その人数分の金額が加算されます。

【例】家族構成:本人、同一生計配偶者、扶養親族である子2名

・所得税 12万円(30,000円×4名)

・住民税 4万円(10,000円×4名)

同一生計配偶者の条件

・納税者本人と同一生計の配偶者である

・合計所得金額が48万円以下である

・個人事業主の事業専従者にあたらない

(※)定額減税の対象は居住者に限定されます

扶養親族の条件

・納税者本人と同一生計の親族である

・合計所得金額が48万円以下である

・個人事業主の事業専従者にあたらない

(※)定額減税の対象は居住者に限定されます

定額減税における控除金額の判定方法

上記のとおり、定額減税において控除する金額は、配偶者や扶養親族の所得などの状況で変わります。

加算対象の有無をどのように判断するかについては、事業所が行う「月次減税」と「年調減税」によって、判断に用いる提出書類が異なります。

この記事では、まず月次減税から解説します。

月次減税での控除額の判定方法

「居住者である同一生計配偶者」の有無の判定

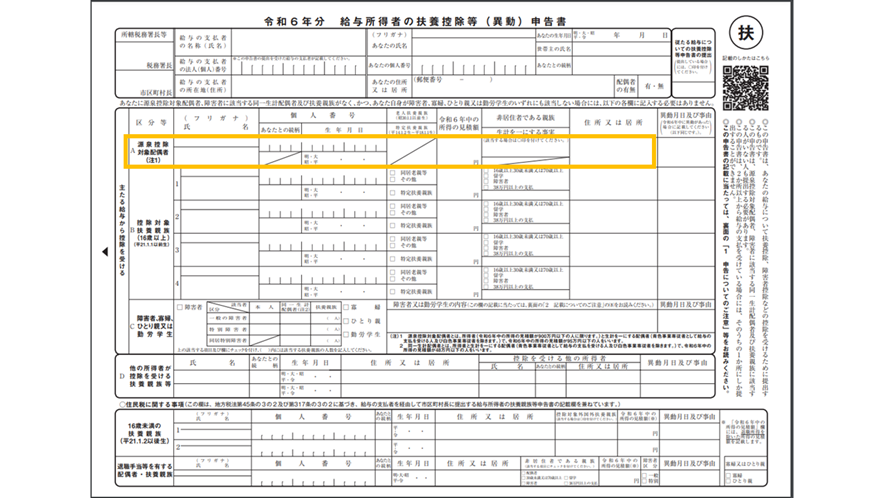

「居住者である同一生計配偶者」の有無については、令和6年分の「扶養控除等申告書」に記載された「源泉控除対象配偶者」のうち、合計所得金額の見積額が「48万円以下」で、かつ、「居住者」である者を加算対象にします。

(画像出典)国税庁:給与所得者の扶養控除等申告書(黄色の枠は筆者による加工)

「48万円以下」を確認しなければならない理由は、この「源泉控除対象配偶者」に該当する配偶者の所得が「95万円以下」と定められているからです。

「48万円超え95万円以下」にあてはまる配偶者を、定額減税の加算対象に含めないための確認になります。

なお、この「源泉控除対象配偶者」にはもう一つ、本人(定額減税を受ける従業員本人)の合計所得金額が「900万円以下」という条件があります。

これに対して、定額減税の本人の所得要件は「1,805万円以下」ですので、この「源泉控除対象配偶者」の確認のみでは「900万円超え1,805万円以下」の場合の加算対象者を取りこぼすことがあります。

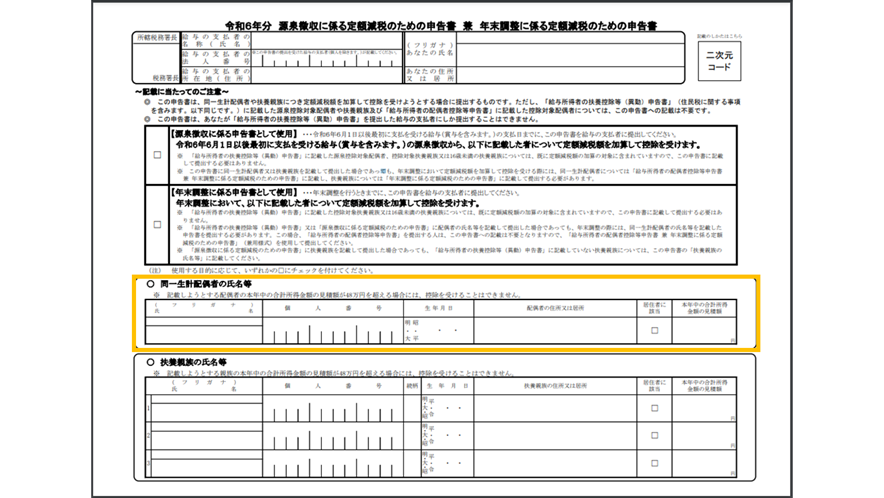

そこで、この扶養控除等申告書で把握しきれない加算対象となる配偶者については、その従業員等から「源泉徴収に係る定額減税のための申告書」の提出がある場合に、月次減税の加算対象に含めます。

「源泉徴収に係る定額減税のための申告書」とは、今回の定額減税のために創設される様式のことです。下記は、執筆時点で公開されている様式案になります。

(画像出典)国税庁:源泉徴収に係る定額減税のための申告書の様式案(黄色の枠は筆者による加工)

従業員等にとっては、この書類を提出することによって、年末調整を待たずに減税の加算分が受けられる点にメリットがあるといえます。

他にも「扶養控除等申告書」において、配偶者が「居住者」であるかどうかを「非居住者である親族」の欄で忘れずに確認します。

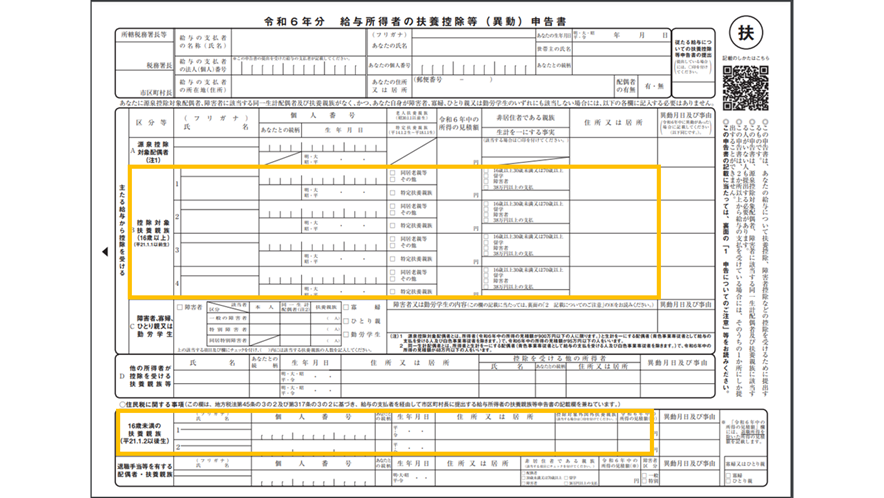

「居住者である扶養親族」の有無の判定方法

令和6年分の「扶養控除等申告書」に記載された「控除対象扶養親族」と「16 歳未満の扶養親族」のうち、「居住者」である者を加算対象にします。

「居住者」であるかどうかは、扶養控除等申告書の「非居住者である親族」の欄(16歳未満は「控除対象外国外扶養親族」の欄)で確認します。

(画像出典)国税庁:給与所得者の扶養控除等申告書(黄色の枠は筆者による加工)

扶養親族の欄はもともと所得48万円以下の者の欄なので、所得の確認は要らないことになりますが、一応、所得の見積もり額もチェックしておくとよいでしょう。

また、通常の年末調整と同様に、共働き夫婦でお子さんの申告に重複がないかなどにも注意しておく必要があります。

【 起業支援 ・節税対策なら名古屋市北区の三宅正一郎税理士事務所にご相談下さい】