16歳未満の子を扶養に入れるときは児童手当の所得制限限度額に注意

2021.02.5

以前、「16歳未満の扶養控除の申告に注意!住民税が非課税になる要件とは」の記事で、

・16歳未満の扶養親族は、扶養控除は受けられないが、住民税の非課税の判定対象になる

・共働き夫婦で、あえて所得が低い妻などが16歳未満の扶養親族の申告を行い、住民税の非課税制度を利用することで、住民税の節税となる

ことを解説しました。

今回の記事は、この方法を利用する際に注意したい児童手当の「所得制限限度額」のしくみについて解説します。

児童手当の所得制限限度額とは

児童手当とは

児童手当とは、中学校修了まで(15歳の誕生日後の最初の3月31日まで)の児童のための手当です。父母のうち、所得の高いほうが受け取ります。

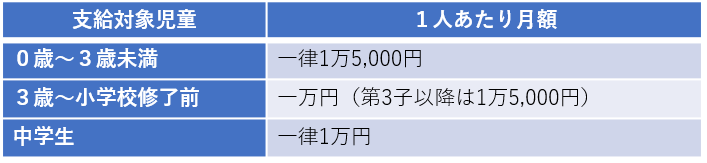

金額は、児童1人につき、月額1万5,000円または1万円となります。

ただし、親の所得が一定額を超えると月額5,000円の特例給付の対象となります。

児童手当の所得制限限度額

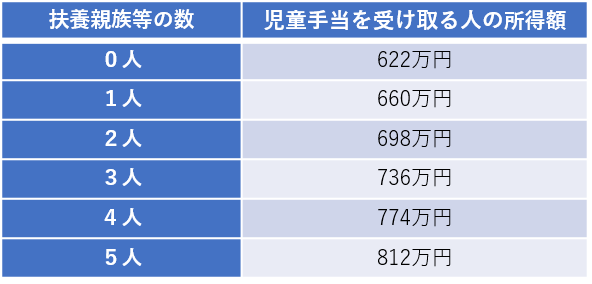

児童手当と特例給付を分けるのは、所得制限限度額です。

これを超えると特例給付の対象になります。

所得制限限度額は、

・児童手当を受け取る人の所得額

・児童手当を受け取る人の「扶養親族等の数」

の両方に応じて、次のように変わります。

【所得制限限度額】

(出典)内閣府HP「児童手当Q&A」

https://www8.cao.go.jp/shoushi/jidouteate/ippan.html

所得制限限度額は、児童手当を受け取る個人の所得で判定します。

世帯の所得ではなく、個人の所得で判定するところがポイントです。

なお、上記の所得の金額は、個人所得の基礎控除が38万円であるときの所得を基準としています。

令和2年分から基礎控除が変わりますので、令和2年分以降の所得をもとに判定する時期から、児童手当の所得制限限度額も、上記の額プラス10万円になると考えられます。

扶養親族等とは

児童手当の所得制限限度額を判定するときの「扶養親族等」とは、税法上の「同一生計配偶者」と「扶養親族」の総称です。

<同一生計配偶者>

・児童手当を受け取る人と同じ生計の配偶者

・合計所得金額が基礎控除(令和2年以降、48万円)以下である

・事業専従者でない(青色・白色ともにNG)

パートタイマーであれば、給与収入103万円以下であれば該当します。これについては、令和2年以降も変わりません。

<扶養親族>

・児童手当を受け取る人と同じ生計の親族

・合計所得金額が基礎控除(令和2年以降、48万円)以下である

・事業専従者でない(青色・白色ともにNG)

ここでは、16歳未満の親族も含みます。

16歳未満の子を扶養に入れるときの注意点

「扶養親族等の数」は、児童手当を受け取る個人の税法上の扶養親族等の人数で判定します。

つまりその人が年末調整や確定申告のときに、職場や税務署に申告した「扶養親族等の数」に基づいて、児童手当の所得制限限度額が決まるということです。

すると、16歳未満のお子さんをあえて所得の低い妻の扶養親族として申告する場合、児童手当を受け取っている夫の「扶養親族等の数」が、その分減ることになります。

もしもこれによって、夫の所得が所得制限限度額を超えてしまった場合、もらえる手当が特例給付5,000円に下がり、かえって損をすることがあります。

したがって、夫の所得が所得制限限度額の判定ラインに近いのであれば、16歳未満のお子さんを夫の扶養親族のままにして、児童手当をフルでもらうことを検討しましょう。

16歳未満の子を税金の扶養に入れるときは児童手当の所得制限限度額に注意

記事まとめ

16歳未満のお子さんは、扶養控除の対象にならないため、あえて所得の低い配偶者の扶養とすることで住民税の非課税制度を利用できる可能性があります。

しかし、児童手当を受け取っている人の所得がそれによって所得制限限度額を超える場合、かえって損をすることがあります。

所得制限限度額に近い方は、十分利用判断に注意してください。

【 起業支援 ・節税対策なら名古屋市北区の三宅正一郎税理士事務所にご相談下さい】