【令和4年1月~】短期退職手当等にかかる退職所得の金額の計算方法

2021.12.21

令和4年1月から適用が始まる「短期退職手当等」の退職所得の計算方法について解説します。

短期退職手当等とは

短期退職手当等とは、「短期勤続年数」に対応する退職金のうち、特定役員退職手当等に該当しないものをいいます。

「短期勤続年数」とは

短期勤続年数とは、役員等でない者(一般の従業員など)として勤務した5年以下の年数のことです。

年数の計算方法については、国税庁の「短期退職手当等Q&A」で解説されています。

「特定役員退職手当等」とは

「特定役員退職手当等」とは、役員等としての勤続年数が5年以下である人が役員等として受け取る退職金をいいます。

ここでいう役員等には、税法上の役員が含まれます。

したがって、同族会社では、取締役などの役員の地位になくても経営に従事している親族などの退職金が対象になることがあります。

短期退職手当等の退職所得の計算方法

一般の退職所得の計算式

短期退職手当等や特定役員退職手当等にあたらない、一般の退職金にかかる退職所得の計算式は、下記のとおりです。

【一般退職手当等にかかる退職所得】

{退職金の額(※1)-退職所得控除額(※2)}×2分の1

(※1)源泉徴収前の総支給額

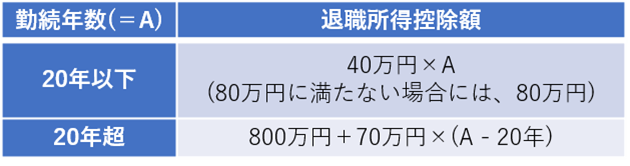

(※2)

短期退職手当等の退職所得の計算式

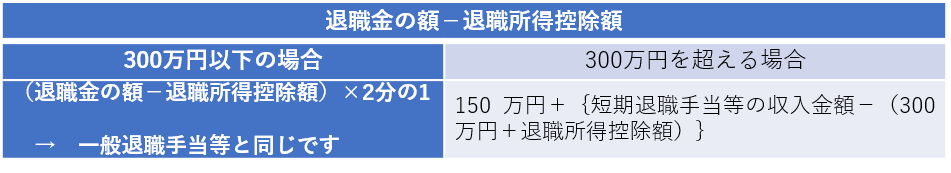

短期退職手当等にかかる退職所得の計算では、「退職金の額-退職所得控除額」が300万円を超える場合、その超える部分には「2分の1」が適用されません。

「退職金の額-退職所得控除額」が300万円以下であれば、一般の退職金の計算と変わらないのですが、300万円を超えるときは、下記の計算式となります。

【計算例】

・勤続期間:平成29年4月1日~令和4年3月31日

→勤続年数5年

・退職金(短期退職手当等にあたる退職金):1,000万円

【退職所得の金額】

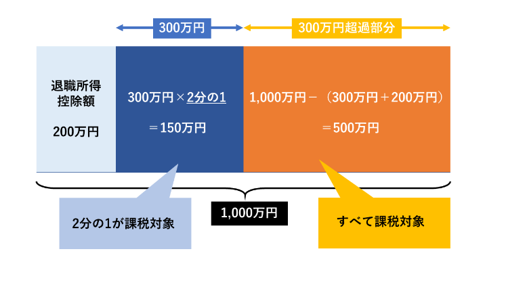

・退職所得控除額

40万円×5年=200万円

・退職所得

1,000万円-200万円>300万円

150万円+{1,000万円-(300万円+200万円)}=650万円

(解説)

退職所得控除額を差し引いた残額800万円のうち、300万円までの部分は2分の1課税となりますので、300万円×2分の1=150万円①が課税対象になりますが、300万円を超過している500万円の部分(1,000万円-(300万円+200万円))は2分の1課税が適用されませんので、500万円②がそのまま課税対象になります。

よって、①+②=650万円が退職所得になります。

退職金を支給するときに会社が行う手続き

退職金を支給するときは、上記の方法で計算した退職所得から所得税及び復興特別所得税と住民税を徴収し、徴収した税額の納付を行います。

源泉徴収税額の計算方法は、こちらの記事を参考にしてください。

退職金を支給したときの源泉徴収など一連の手続きは、こちらの記事で解説しています。

【 起業支援 ・節税対策なら名古屋市北区の三宅正一郎税理士事務所にご相談下さい】