同じ年に支給される短期退職手当等と他の退職金に重複期間があるとき

2022.01.13

同じ年に支給する短期退職手当等と他の退職金に重複期間がある

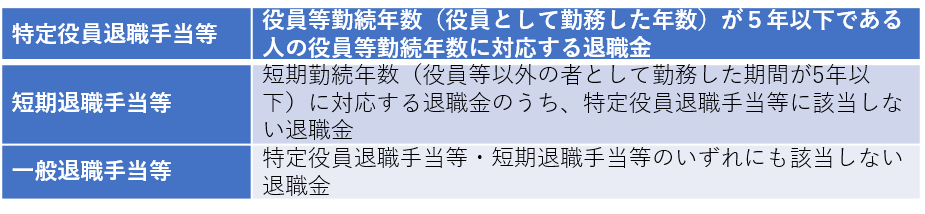

退職金の源泉徴収税額を計算するには、退職者に支給される退職金が、特定役員退職手当等・短期退職手当等・一般退職手当等のどれにあたるかを判定しなければなりません。

もし、同じ年に異なる種類の退職金が支給される場合で、各退職金の勤続期間に重複する期間があるときは、退職所得控除額を調整する必要があります。

退職金の計算期間が重複するケースとは

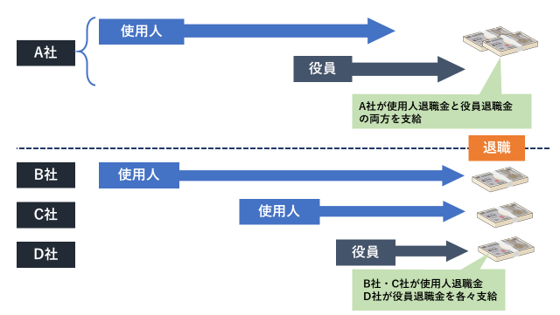

同じ年に支給される退職金の計算期間が重複するケースには、1つの会社から使用人としての退職金と役員としての退職金を受け取るケースや、異なる会社から同じ年に退職金を受け取るケースが考えられます。

異なる会社が退職金を支給するケースの場合、退職者から提出を受ける「退職所得の受給に関する申告書(退職所得申告書)」に記載された、他社からの退職手当等の内容に基づいて調整を行います。

重複期間があるときの源泉徴収税額の計算方法

同じ年に支給された短期退職手当等と他の退職金に重複期間がある場合、退職所得控除額の調整が必要になります。

特定役員退職手当等と短期退職手当等が支給されるとき

①特定役員退職手当等と②短期退職手当等が同じ年に支給されるときは、それぞれの退職手当等から計算した退職所得の合計から、源泉徴収税額を計算します。

それぞれの退職所得を計算する際、退職所得控除額を重複年数によって調整する必要があります。

【①特定役員退職所得控除額】

40万円×(特定役員等勤続年数-重複勤続年数)+20万円×重複勤続年数

重複している勤続年数は、1年あたり20万円で計算します。

【②短期退職所得控除額】

短期退職所得控除額-特定役員退職所得控除額

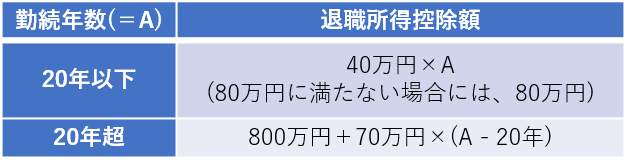

下記のとおり計算した退職所得控除額から、特定役員退職所得控除額を差し引きます。

【退職所得の計算方法】

退職所得は、退職金の額から退職所得控除額を控除して行います。

短期退職手当等の300万円以下の部分には、2分の1課税を適用します。

退職所得や源泉徴収税額の計算方法については、こちらで解説しています。

・【令和4年1月~】短期退職手当等にかかる退職所得の金額の計算方法

・特定役員に対する退職金から源泉徴収する税金の計算方法

短期退職手当等と一般退職手当等が支給されるとき

②短期退職手当等と③一般退職手当等に重複期間があるときは、前項とほぼ同じです。

【②短期退職所得控除額】

40万円×(短期勤続年数-重複勤続年数)+20万円×重複勤続年数

【③一般退職所得控除額】

一般退職所得控除額-短期退職所得控除額

特定役員退職手当等・短期退職手当等・一般退職手当等の3つが支給されるとき

【①特定役員退職所得控除額】

40万円×(特定役員勤続年数-(2つの重複勤続年数+3つ全ての重複勤続年数)+20万円×2つの重複勤続年数+14万円×3つ全ての重複勤続年数

【②短期退職所得控除額】

40万円×(短期勤続年数-(2つの重複勤続年数+3つ全ての重複勤続年数)+20万円×2つの重複勤続年数+13万円×3つ全ての重複勤続年数

【③一般退職所得控除額】

一般退職所得控除額-(特定役員退職所得控除額+短期退職所得控除額)

【 起業支援 ・節税対策なら名古屋市北区の三宅正一郎税理士事務所にご相談下さい】