【インボイス制度】最新の4つの改正点をまとめて解説

2023.09.20

【2023年度税制改正】インボイス制度の4つの改正点

2023年度税制改正において、インボイス制度に関する4つの改正がありました。

インボイス制度の登録や取消しの期限に関する改正や、インボイス制度の事務負担・税負担を軽減できる改正が行われています。

ただし、経過措置として期限付きとなる改正もあるため注意が必要です。

改正点1:インボイス登録の期限・取消し手続きの見直し

インボイス発行事業者になるには、「適格請求書発行事業者の登録申請書」を提出して登録を受ける必要があります。

また、登録の取り消しを受ける際にも一定の書類を提出する必要があります。

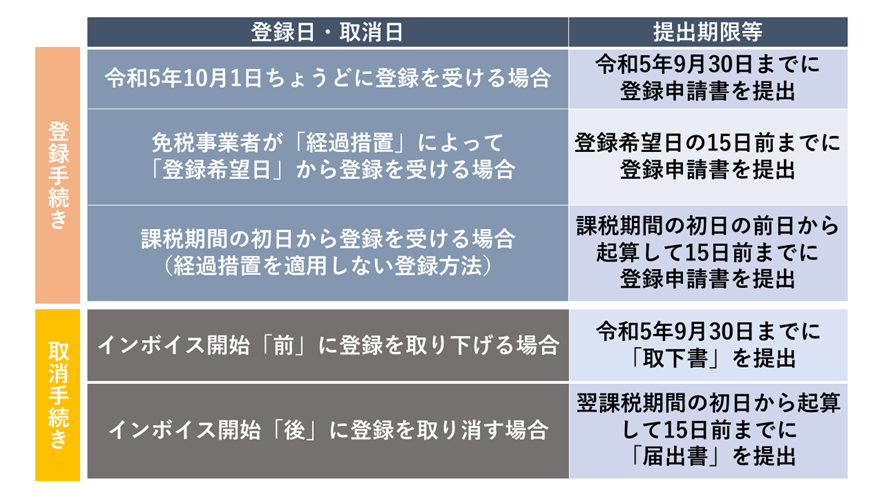

これらの書類の提出期限について、下記の改正がありました。

・免税事業者が課税期間の初日から登録を受ける場合は、その初日から起算して15日前までに登録申請書を提出すること

・免税事業者が経過措置の適用によって、登録希望日から登録を受ける場合は、登録希望日から15日前までに登録申請書を提出すること

・翌課税期間の初日から登録を取り消す場合は、その初日から起算して15日前までに届出書を提出すること

この改正点を整理し、現在の登録期限、取り消しの期限を表にすると、下記のようになります。

インボイス制度の登録や取り消しをするかどうか迷っている方は、提出期限だけでなく、15日前の数え方や、取り下げても免税事業者に戻れない「2年縛り」などに注意が必要です。

こちらの記事でより詳しく解説しています。

改正点2:インボイス制度の2割特例

インボイス制度をきっかけに免税事業者から課税事業者になる事業者の納税額を売上にかかる消費税の2割とするものです。

令和5年 10 月1日から令和8年9月 30 日までの日の属する各課税期間に適用される経過措置になります。

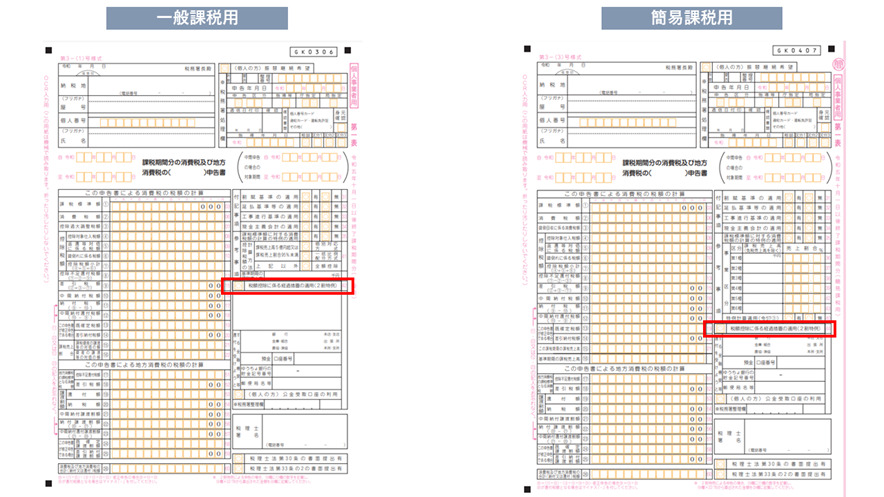

ちなみに先日、インボイス制度開始後の消費税の新しい申告様式が公開されました。

少し見えづらいですが、2割特例を適用する際のチェック欄が設けられています。

左が一般課税用、右が簡易課税用です。

上記からわかるとおり、簡易課税を選択していようがいまいが、2割特例は適用可能です。

こちらの記事でより詳しく解説しています。

改正点3:一定規模以下の事業者に対する少額特例

令和5年10月1日から令和11年9月30日までの間、税込み1万円未満の課税仕入れについてはインボイスの保存がなくても、一定の事項が記載された帳簿のみの保存によって、仕入税額控除が認められます。

【対象となる事業者】

・基準期間における課税売上高が1億円以下である事業者

・特定期間における課税売上高が 5,000 万円以下である事業者

この少額特例は、インボイス事業者以外の者からの課税仕入れであっても、課税仕入れの対価の額が税込み1万円未満であれば対象となります。

こちらの記事でより詳しく解説しています。

改正点4:少額な返還インボイスの交付義務免除

インボイス発行事業者が、課税事業者に返品・値引き・割戻しなど(売上げに係る対価の返還等)を行う場合、「適格返還請求書(返還インボイス)」の交付が義務づけられています。

そうすると、例えば、振込手数料分を売り手負担にし、買い手が振込手数料を差し引いた額を振り込んでいる場合、売り手は数百円程度の返還インボイスを交付しなければならない場合があります。

このような事務負担を考慮して創設されたのが、少額な返還インボイスの交付義務免除です。

税込み1万円の売上げに係る対価の返還等があっても、返還インボイスの交付義務が免除されます。

詳しくはこちらの記事で解説しています。

【 起業支援 ・節税対策なら名古屋市北区の三宅正一郎税理士事務所にご相談下さい】