個人事業主の効果的な節税方法

2019.09.4

個人事業主の所得税の計算式をざっくり表すと、次のようになります。

(事業収入-必要経費)-所得控除 ×税率 = 税額(※)

節税には、必要経費や所得控除を増やすことが効果的です。

必要経費を増やす方法

減価償却資産の特例

短期間で節税したいときにおすすめなのが、少額な減価償却資産の購入です。

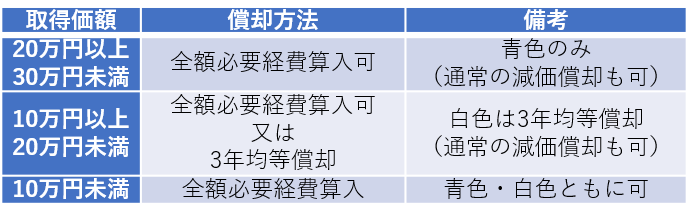

青色申告者は、取得価額が30万円未満の減価償却資産を購入し、使用を開始した場合、その全額を必要経費に算入することができます。20万円未満の減価償却資産については、3年の均等償却も選択可能です。

中古資産の購入

中古の資産であれば、新品より短い年数(最短2年)で減価償却することができ、早く必要経費に算入することができます。

取得価額に上限がないため、少額な減価償却資産の特例よりも、一度に大きな額を経費にできる可能性があります。

耐用年数の見積もり・計算方法は専門家にご相談ください。

中小企業退職金共済(中退共)

従業員の退職金を外部に積み立てて準備しながら、節税できる制度です。

支払った掛け金は、全額が必要経費となります。

掛け金は、従業員ごとに月額5,000円から3万円を選択でき、積み立てた退職金は、従業員の退職時に、従業員に直接支払われます。

また一定の要件下で、国から掛け金の助成を受けることも可能です。

経営セーフティ共済(倒産防止共済)

外部に掛け金を積み立てながら、有事の際に、掛け金総額の10倍(最高8,000万円)を無担保、無保証で借り入れることができる制度です。

掛け金は、支払った全額が必要経費となり、任意のタイミングで解約して解約返戻金を受け取ることもできます。

40ヶ月以上、掛け金を納付すれば、掛け金の全額が戻ってくる仕組みです。

ただし、解約返戻金は全額が収入扱いとなるため、出口戦略がカギとなります。

詳しくはこちらの記事もご覧ください。

税理士もやっているおすすめの節税対策②~倒産防止共済~【節税の定番商品】

所得控除を増やす方法

個人事業主の場合、会社員と比較して退職金などがなく、自身で老後の生活資金を準備しなければなりません。

このことから、掛け金の全額を所得控除としながら、外部積立て(あるいは運用)をし、老後にお金を受け取れる

・小規模企業共済

・個人型確定拠出年金(iDeCo)

・国民年金基金

がおすすめです。

小規模企業共済

個人事業主の退職金と呼ばれる制度です。

現役中に積み立てた掛け金を、事業の廃止や65歳に達したことなど一定の要件をもって、共済金として受け取ることができます。

掛け金は、月額1,000円から7万円を選択でき、支払った掛け金は、全額が「小規模企業共済等掛金控除」として、所得控除になります。途中で減額、増額することも可能です。

詳しくはこちらの記事もご覧ください。

税理士もやっているおすすめの節税対策①~小規模企業共済~【節税の定番商品】

iDeCo(確定拠出年金)

国民年金基金連合会を主体とし、運用を民間の金融機関や証券会社等が行う老後の資金づくりの制度です。“イデコ”の愛称で親しまれています。

節税のしくみは小規模企業共済と同じで、掛け金の全額が所得控除(小規模企業共済等掛金控除)になります。

掛け金の上限は月6万8,000円(個人事業主の場合)で、受け取りは、原則60歳からです。

ただし、自己で金融商品を運用指図しなければならず、運用の結果、受取り額が掛け金総額を下回るリスクもあります。心配な方や投資先を選ぶのが面倒な方は、元本保証タイプのものを選択しても十分メリットがあります。

詳しくはこちらの記事もご覧ください。

税理士もやっているおすすめの節税対策⓷~個人型確定拠出年金~【節税の定番商品】

国民年金基金

国民年金基金は、老齢年金の上乗せ措置であり、終身タイプの年金となる点に特徴があります。

節税のしくみは小規模企業共済やiDeCoと同じで、掛け金の全額が所得控除となります。

所得控除の区分は「社会保険料控除」です。

なお、月額の上限は6万8,000円ですが、iDeCoにも加入している場合は、その掛け金と合わせて6万8,000円となります。

掛け金は、年金に上乗せしたい額から選ぶ方法で、加入年齢と性別によって、その平均余命等から算定されます。

まとめ

個人事業の節税は、必要経費を上げる方法でも、所得控除を上げる方法でも節税の効果は同じです。

そうなると、老後の資金づくりに力を入れた方が個人のメリットは大きいように見えますが、国民健康保険料など所得控除を差し引く前の所得で計算されるものもあるため、一長一短です。

ご自身に活用しやすい内容を選ぶことがポイントといえます。

節税のご相談は、お気軽に弊所にお寄せ下さい。

【 起業支援 ・節税対策なら名古屋市北区の三宅正一郎税理士事務所にご相談下さい】